Как получить вычет

Чтобы максимально быстро и без правонарушений воспользоваться такой услугой, как налоговый вычет на лечение, настоятельно рекомендуем ознакомиться с Налоговым кодексом Российской Федерации, а именно статьей о налоговых скидках социального типа под номером 219 (третьей частью).

Как происходит процедура

Для того чтобы воплотить в реальность процедуру получения налогового вычета за медицинские услуги, достаточно всего лишь выполнить несколько нижеприведенных действий:

- Подготовить документацию. Налогоплательщику нужно будет подождать окончания года, в котором были произведены затраты, и в следующем году внести все необходимые данные в документы, требующиеся для социального вычета, а также подготовить копии некоторых бумаг, выданных медицинским учреждением.

- Передать бумаги на проверку. Отдавать документацию можно либо работодателю, либо сразу в налоговый орган, находящийся по месту регистрации физического лица. В первом случае налогоплательщику потребуется собрать меньшее количество документации, но при этом ожидать перечисления денежных средств несколько дольше.

- Дождаться окончания проверки и снять деньги. Как правило, проверка документации на налоговую скидку за лечение занимает от одного до трех месяцев в зависимости от сложности ситуации и правильности оформления бумаг. В случае успешного исхода претендент на вычет может снять деньги с банковской карты в тот же день, в который их перечислит налоговая инспекция.

Срок возмещения

В налоговом законодательстве существует такое понятие, как срок давности. Данный термин означает, что право получения вычета за медицинские услуги можно реализовать только на протяжении определенного срока, а поле его истечения это право сгорает.

Налоговая скидка за лечение и покупку лекарственных препаратов начисляется только в том случае, если со дня оплаты прошло не более трех лет. Таким образом, на сегодняшний день налогоплательщики могут получить компенсацию за 2016, 2015 и 2014 годы.

Возврат подоходного налога за лечение: процедура оформления и расчет суммы вычета

Ст. 88 НК отводит на проведение проверки 3 месяца с даты предоставления декларации. Фактическое время зависит от загрузки налогового инспектора, оно может быть как меньше, так и больше зафиксированного законом. При превышении установленной продолжительности заинтересованная сторона может требовать уплаты пени за каждый день сверх установленного срока.

Руководствуясь актуальным законодательством, он может уменьшить облагаемую НДФЛ базу на сумму установленного лимита — на 120000 руб. Сумма к возврату составит 120000*13%/100%=15600 руб. Подать документы на возмещение средств он может до 31.12.2020 года включительно.

Нюансы возврата подоходного налога за лечение

- Лицо должно быть плательщиком НДФЛ.

- Вычеты предоставляются только по доходам, облагаемым основной ставкой — 13 процентов: такие доходы не перечислены в законодательстве и являются открытыми, но зато в кодексе обозначены суммы, облагаемые другими ставками, и методом исключения можно выявить, есть ли у лица право использовать вычет для возвращения своих денег, среди них:

- призы и выигрыши, разыгранные в играх, конкурсах и прочих рекламных кампаниях для продвижения продукции;

- проценты от банковских вкладов, аккумулирующих в пределах России;

- платежи за пользование денежными капиталами кредитного кооператива;

- экономия от процентов, приобретенная за счет получения средств займа или кредита.

- Все доходы нерезидентов России, помимо:

- зарплаты от работы по найму в России;

- от работы лицами, имеющими статус беженцев;

- от работы по высококвалифицированной специализации;

- от участия в федеральной программе помощи россиянам переселиться в Россию;

- от работы на судах, обозначенных российским флагом;

- некоторых форм доходов от российских ценных бумаг;

- Расходы на предусмотренные в кодексе услуги или имущество произведены лицом, претендующим на вычет.

- Соблюден срок давности — три года; расходы осуществлялись не более чем 3 года назад; исключение — имущественный вычет.

- Условия каждого конкретного вычета должны подтверждаться соответствующими документами.

- У лица отсутствуют задолженности по НДФЛ, неуплаченные штрафы и пени.

- диагностика и лечение, проведенные скорой помощью;

- диагностика, лечение, профилактика, реабилитация, проводимые санаториями и лечебными курортами;

- профилактика, лечение, диагностика, реабилитация, экспертизы, осуществляемые в стационарных амбулаториях, дневных стационарах, семейными врачами.

Способы получения денег

Оформить получение денежных средств можно следующим образом:

- на вашу банковскую карту или лицевой счет в банке. В заявлении необходимо указать либо номер банковской карты, либо номер счета. Плюс данного способа заключается в отсутствии необходимости личного присутствия заявителя. После положительного рассмотрения зачисление средств на счет происходит автоматически, получить деньги может владелец счета либо его доверенное лицо в любое удобное время;

- наличными в кассе ФНС. В данном случае заявитель должен присутствовать в кассе лично. В противном случае получатель денежных средств должен иметь официально оформленную доверенность. В данной ситуации официальный получатель предварительно получает смс или электронное уведомление о дате, месте и времени получения платежа. Для получения денег следует предъявить паспорт и расписку о том, что в ФНС был передан определенный перечень документов;

- передача денежных средств через Почту России. На сегодняшний день данным способом пользуются исключительно люди преклонного возраста, которым проще обратиться в почтовое отделение, нежели использовать прочие способы получения платежей. Уведомление о перечислении ФНС передает посредством смс, электронного письма либо почтового уведомления на бумажном носителе.

Спустя некоторое время заявителю должно прийти еще одно уведомление, но уже от Почты России о том, что денежные средства готовы к получению. В сообщении должно быть указано почтовое отделение, в котором можно получить выплату.

Минусом данного способа получения денег является длительное время перевода, а также списание стоимости почтовых услуг из суммы платежа, что составляет примерно 3 – 8% от общей суммы возвращенного вычета.

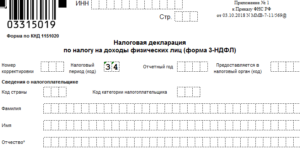

Срок подачи декларации по возврату подоходного налога

На помощь придут специальные программы, которые формируют декларации для отчетности. Потребуется форма 3-НДФЛ. В нее нужно внести данные о расходах и доходах, а затем нажать на кнопку «Сформировать». Ничего трудного или особенного в этом нет. Достаточно один раз посмотреть на поля в программе, чтобы понять, что и куда записывать. Кроме того, здесь вы сможете увидеть комментарии и подписи необходимых вам пунктов. Подсказки обязательно облегчат процесс подачи налоговой декларации формы 3-НДФЛ для отчетности.

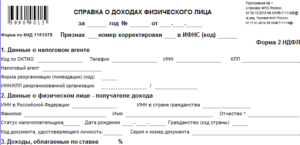

В каком виде принимает данный документ налоговая? Возврат подоходного налога возможен только тогда, когда 2-НДФЛ является оригиналом. И не более того. Копии не принимаются при всем желании, даже заверенные. Такие правила установлены в России. В принципе, заверенную копию можно попытаться предоставить, но вряд ли ее у вас примут.

Пошаговая инструкция и необходимые документы

Чтобы получить возврат подоходного налога, обязательно нужно соблюдать некоторую последовательность действий. Пошаговая инструкция выглядит следующим образом:

Заполнение декларации 3-НДФЛ

Во внимание берется только один год. Если расходы на лечение были совершены в период двух или более лет, брать во внимание нужно только последний год – за несколько лет сразу возврат невозможен

В этом случае нужно заполнить две декларации.

Взять с места работы справку 2-НДФЛ. Если налогоплательщик учитывает расходы за 2 последних года, то и справки ему тоже нужны две.

Если налогоплательщик уплачивал лечение или медикаменты для ребенка, супружеской пары или родителей, то ему нужно собрать документы, подтверждающие наличие родства. Если проводилось лечение ребенка – нужно сделать копию его свидетельства о рождении, если мужа или жены – свидетельства о браке, родителей – копия свидетельства о рождении самого налогоплательщика.

Если проводилась оплата санаторного лечения, то нужно будет дополнительно собрать документы для подтверждения вычета. Это может быть корешок с путевки в санаторий, а также платежки, в которых указаны расходы на лечение или реабилитацию (чеки, кассовые ордера, платежные поручения и пр.).

Подготовка документов, свидетельствующих о праве гражданина на получение налогового возврата. В их число может входить договор с медицинской организацией (копия), справка о полной оплате всех услуг, которые представило медицинское учреждение (оригинал), а также платежки об оплате этих услуг (копии).

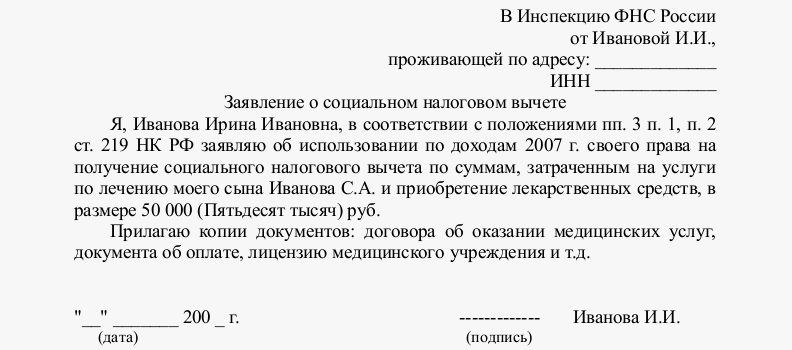

Если налогоплательщик собрал все необходимые документы, ему нужно написать заявление на налоговый вычет. В нем следует указать банковские реквизиты для перевода средств. Наличными возврат подоходного налога не производится.

Весь перечень документов вместе с заявлением следует отнести в отделение налоговой инспекции, которое находится по месту регистрации налогоплательщика. Если гражданин не может самостоятельно отправиться в налоговый орган по месту прописки, то он может отправить бумаги ценным письмом с описью вложения.

Если все шаги были сделаны верно, а документы собраны в полном объеме, то через некоторое время гражданин получит на свой счет средства по налоговому вычету.

Возврат подоходного налога за медицинские услуги 2018: основания для обращения за компенсацией

Главные условия для получения социального вычета – уплата НДФЛ в бюджет, прохождение лечения в организации, имеющей соответствующую лицензию, и наличие полного комплекта документации у налогоплательщика. Список медпрепаратов и медуслуг, на которые распространяются нормы налоговых вычетов, приведены в правительственном постановлении от 19.03.01 № 201.

Возврат подоходного налога за медицинские услуги возможен при оплате за свое лечение, за услуги, оказанные супругу, родителям или несовершеннолетним детям. Размер компенсируемой налогоплательщику суммы не может быть больше фактически уплаченного налога. В стандартных ситуациях он равен 13% от общего объема подтвержденных расходов (но не более 15 600 руб., что составляет 13% от законодательно установленного лимита в 120 000 рублей). Дополнительное ограничение – величина уплаченного за соответствующий период НДФЛ с доходов заявителя.

Исключение делается для высокотехнологичной медицинской помощи, которая относится к разряду дорогостоящих услуг. Для ее бесплатного получения государством выделяются специальные квоты. Если человек самостоятельно оплачивает такие услуги, то он может претендовать на возмещение полной суммы затраченных средств. Список дорогостоящих видов лечения приведен в том же постановлении № 201.

Где оформить вычет по НДФЛ

Чтобы вернуть деньги, затраченные на покупку лекарственных средств, налогоплательщик должен действовать поэтапно:

- Заполнить декларацию о доходах за год, в котором были куплены лекарственные средства.

- Составить заявление.

- Приложить платёжные документы, подтверждающие расходы на приобретение медикаментов.

- Направить пакет обозначенных выше бумаг в налоговые органы по месту жительства. Декларацию подают не позже 30 апреля.

В ФНС представляют копии документов, заверенные нотариусом. Налогоплательщик может заверить бумаги и самостоятельно, сделав запись «Копия верна», указать свою подпись и расшифровку, дату. Заявление можно заполнить непосредственно в инспекции. В нём указывают: фамилию, имя и отчество, сумму, израсходованную на медикаменты. Обязательно написать: «Прошу сделать вычет».

Если после проверки документации Налоговая служба примет отрицательное решение, декларацию вернут на корректировку. Отказ должен быть обоснованным. Претендент на выплату возмещения должен уложиться в сроки подачи декларации.

Согласно общепринятым нормам, за социальным вычетом по НДФЛ обращаются в Федеральную Налоговую службу. Можно оформить и через работодателя на следующих условиях:

- Медикаменты приобретены на собственные деньги.

- Получение компенсации при покупке лекарств для себя.

- Препараты выписаны лечащим врачом.

Для оформления возмещения на имя работодателя составляют заявление на вычет, представляют налоговое уведомление о наличии права на выплату.

Список документов необходимых для получения налогового вычета за лечение

- Паспорт. Как известно, документ, удостоверяющий личность налогоплательщика, является крайне необходимым для проведения финансовых операций. В связи с этим паспортные данные физического лица, как правило, уже имеются у налоговой инспекции, у работодателя и у сотрудников банка. Однако в случае потери этого документа или при смене паспортных данных нужно будет повторно отксерокопировать, заверить и отправить в соответствующие органы некоторые его страницы.

- Лицензия. Получить вычет можно только в том случае, если физическое лицо воспользовалось услугами того учреждения, которое имеет лицензию на осуществление медицинской деятельности.

- Рецепт. Если налогоплательщик хочет вернуть часть денег, потраченных на лекарственные средства, то ему потребуется иметь на руках рецепт, выданный врачом. Данный документ должен быть оформлен с помощью соответствующего рецептурного бланка под номером 107/1у и обязательно содержать штамп.

- Свидетельство о рождении. Копия такого документа нужна при желании получить денежную компенсацию за лечение ребенка.

- Свидетельство о вступлении в брак. Например, если муж понес затраты, направленные на выздоровление жены, то для получения вычета необходимо наличие копии свидетельства о заключении брака.

- Собственное свидетельство о рождении. Такая копия нужна тем физическим лицам, которые оформляют налоговую скидку за лечение отца или матери.

Следует отметить, что для успешного сокращения базы налогообложения в случае осуществления денежных расходов на лечение совсем не обязательно пользоваться услугами государственного медицинского учреждения. Можно обращаться и в любую частную клинику, у которой имеется лицензия.

Размер социального вычета

Чтобы определить, каков же размер материальной компенсации, нужно взять точную сумму расхода, связанного с медицинскими услугами и подтвержденного документально, и найти 13%. Производя расчет, не стоит забывать о некоторых нюансах:

- Пределе вычета. В некоторых ситуациях физические лица оформляют налоговую скидку одновременно за несколько медицинских процедур, причем дорогостоящих, соответственно, общий размер затрат составляет внушительную цифру. В данном случае следует учесть максимальный размер НДФЛ, который начисляют за лечение в качестве компенсации, это 15 600 рублей (или 13% от 120 000 рублей).

- Сумму налоговых взносов. Компенсация за расходы на оздоровление, как правило, начисляется со средств, отданных физическим лицом на подоходный налог. Поэтому если у налогоплательщика при расчете суммы вычета получилась цифра, превышающая сумму выплаченного им НДФЛ, то ему вернут не более той суммы, которая была отдана в государственную казну.

Порядок возврата средств

Окончательная сумма вычета зависит от двух параметров – величины зарплаты налогоплательщика и стоимости той или иной медуслуги. Налоговая служба имеет право возвратить ту часть денег, которая ограничивается суммой подоходного налога, внесенной сотрудником за один год. Для того, чтобы сказанные слова стали понятнее, рассмотрим это правило на конкретном примере.

Размер вычета на лечение определяется величиной зарплаты гражданина

Допустим, Елена работает секретарем, и ее ежемесячная зарплата составляет 50 00 рублей. Соответственно, ее годовая зарплата составляет 600 000 рублей. Тогда расчет вычета на лечение будет выглядеть следующим образом:

- для того, чтобы определить сумму подоходного налога, уплаченную за год, потребуется взять от годовой зарплаты тринадцать процентов: 600 000 * 0,13 = 78 000 рублей;

- в 2018 году у Елены на лечение ушло 60 000 рублей;

- для того, чтобы рассчитать положенный вычет на лечение, сотрудники налоговой вычтут из годовой зарплаты Елены сумму, затраченную на лечение. От полученного числа также потребуется рассчитать 13 %. (600 000 – 60 000) * 0,13 = 70 200 рублей;

- теперь нам нужно сравнить сумму, получившуюся у нас в предыдущем пункте и годовой подоходный налог. 70 200 рублей

Вычет может быть оформлен за три года, предшествовавших моменту подачи заявления

Вычет оформляется за три года, предшествовавших моменту оплаты медуслуг. Таким образом, в 2019 году налогоплательщики имеют возможность получить вычет за 2018, 2017 и 2016 года. При этом конкретные число или месяц не имеют никакой значимости для расчетов.

Возврат 13 процентов с лечения зубов

Далее потребуется подтвердить факт оплаты вами лечения. Для этого подойдут любые платежные чеки — квитанции, выписки, а также договор на оказание услуг. К слову, без последнего возврат 13 процентов с лечения невозможен ни в коем случае. Если уж чек можно заменить каким-то иным доказательством, то договор — нет.

Также обратите внимание, что от работодателя (вашего) придется взять справку формы 2-НДФЛ. Она служит доказательством наличия у вас дохода

Если работаете на себя, заполняете ее самостоятельно. Требуется только оригинал, копии неприемлемы. А вот чеки и квитанции можно и нужно отксерокопировать, а затем предъявить (даже без заверения).

Какие потребуются документы для возврата налога за лечение

Как уже говорилось, с момента заключения договора может пройти максимум 4 месяца, прежде чем деньги будут перечислены. На протяжении трёх месяцев проводится камеральная или невыездная проверка. Только после этого специалисты принимают решение по поводу перечисления средств гражданину. На протяжении этого срока часто приходится посещать налоговую для уточнения каких-либо сведений.

Здесь имеется в виду участие работодателя. Просто собирается пакет с документацией, заявление передаётся представителям налоговой службы. После изучения всей представленной информации выдаётся уведомление. Сотрудник вместе с заявлением на передачу вычета должен отдать его службе бухгалтерии на предприятии. Начиная с месяца подачи документов, с этого сотрудника перестают удерживать НДФЛ.

Что такое вычет

Вычет полагается тем гражданам, которые делают ежемесячные отчисления из своей зарплаты в ФНС. Вернее, данная процедура находится в сфере ответственности работодателя – сотрудники же получают зарплату с уже вычтенным подоходным налогом (или НДФЛ). Исходя из данного налога, государство предоставляет налогоплательщикам возможность получать «компенсацию» — процент от уплаченных налогов при различных финансовых тратах.

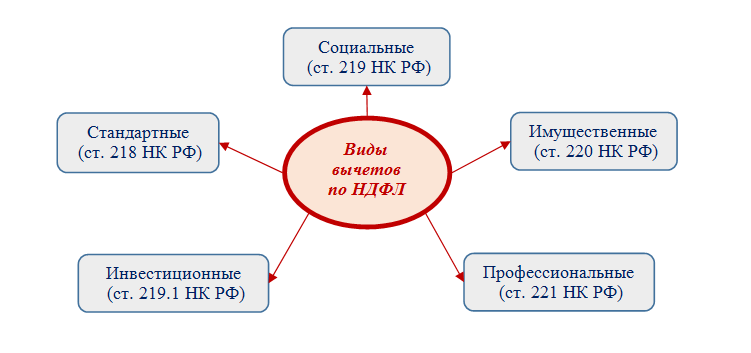

На сегодняшний день насчитывается несколько вариантов вычетов.

Таблица 1. Виды налоговых вычетов для физлиц

| Вид вычета | Описание |

|---|---|

| Социальные | Предназначены для налогоплательщиков, оплачивающих обучение, делающих пожертвования на благотворительность, а также пользующихся платными медуслугами |

| Имущественные | Предоставляются гражданам, осуществляющим определенные манипуляции с имуществом, включающих куплю-продажу недвижимости |

| Профессиональные | Предназначены для индивидуальных предпринимателей, пользующихся общим налоговым режимом |

| Стандартные | Полагаются льготным категориям гражданам (в размере 3 000 рублей ежемесячно или 500 рублей) – в зависимости от конкретной категории. Также сюда входят вычеты за детей (увеличиваются в зависимости от количества детей в семье) |

Виды налоговых вычетов

Из таблицы можно сделать вывод о том, что вычет на лечение относится к самым распространенным вычетам – а именно, к социальным. Если говорить о видах трат, на которые полагается вычет, то они могут идти в самых разных направлениях – учеба, приобретение квартиры и лечение, ставшее темой сегодняшней статьи.

В число медицинских услуг, за которые, согласно Налоговому кодексу РФ, гражданам полагается вычет, входят такие стандартные операции, как:

- осмотр у врача;

- проведение медицинской экспертизы;

- забор и сдача анализов;

- госпитализация;

- лечение в условиях дневного стационара;

- прохождение стоматологических процедур;

- установка протезов.

Большинство медуслуг, предлагаемых в клиниках, входят в число процедур, подлежащих налоговому вычету

Данный список можно дополнить, однако уже сейчас можно с уверенностью сказать, что он охватывает все обыденные действия, с которыми сталкиваются граждане при посещении врачей.

Лимиты

Как и для всех прочих вычетов, для вычета на лечение установлен свой собственный лимит. Закономерно, что увеличение стоимости лечения приводит к увеличению вычета, поскольку он измеряется в процентах (а именно, составляет 13 % от общей суммы).

ФНС может возвратить за год налогоплательщику сумму, не превышающую 15 600 рублей

При этом верхняя граница суммы вычета составляет 120 000 рублей – именно от них будут браться исходные тринадцать процентов. Этот лимит распространяется не только на пользование медицинскими услугами, но и на другие социальные траты – к примеру, на обучение.

Какие документы нужны для заявления вычета

Чтобы получить часть средств, направленных на лечение несовершеннолетнего воспитанника, потребуется много бумаг:

- Договор с лечебным учреждением (копия) об оказании медуслуг или дорогостоящего лечения при условии оформления такого договора. Если данная документация отсутствует, прилагают копии бумаг, подтверждающих факт прохождения лечебных процедур (выписка из медкарты или эпикриз, заверенный подписью врача медучреждения).

- Справка об оплате медицинских услуг для передачи в ИФНС. Если приобретались препараты, берут справку со штампом «Для налоговых органов».

- Копии платёжных документов (чеков, квитанций), подтверждающих покупку лекарств, оплату медицинских услуг или погашение страховых взносов.

- Договор добровольного медицинского страхования (копия) при уплате взносов страховщиком.

- Свидетельство о рождении несовершеннолетнего.

- Паспорт заявителя.

- Декларация 3-НДФЛ.

- Справка с работы формы 2-НДФЛ.

Обязательно составляют заявление на вычет.

Список документов для оформления вычета

Чтобы заявить на получение социальной выплаты, требуется иметь при себе ряд документов и владеть некоторыми данными:

- справка формы 3-НДФЛ. В налоговую должен быть передан оригинальный документ;

- паспорт заявителя либо документ, его заменяющий. Нужны дубликаты страниц с основной информацией и сведениями о прописке, они должны быть заверены;

- справка о доходах формы 2-НДФЛ. Она выдается нанимателем и предоставляется ИФНС в оригинальном виде. Если гражданин в течение года сменил несколько мест своей рабочей деятельности, справку надлежит получить у каждого работодателя;

- заявление, выражающее желание получить выплату, в котором следует указать реквизиты счета получателя для перевода средств. Документ должен быть передан в оригинале.

Заявляя на получение вычета за мед.услуги, следует при себе иметь:

Документ, подтверждающий оплату соответствующих услуг. Форма является обязательной и утверждена Приказом Минздрава России N 289, МНС России NБГ-3-04/256 от 25.07.2001. Получить такую справку нужно в медицинском учреждении, где проводилась процедура лечения. В налоговую нужно предоставить оригинал документа

Важно! Предоставлять непосредственно сами фискальные документы, например чеки, не обязательно.Следует знать, что санатории, профилактории и прочие оздоровительные учреждения так же имеют возможность выдавать такой документ. В данной ситуации в справке будет указан исключительно ценовой показатель самого лечения, включенного в путевку, и дополнительно оплаченные процедуры

Стоимость проживания, питания и прочего в справке не прописывается;

Договор оказания мед.услуг между пациентом и лечебным учреждением. В ИФНС нужно предоставить заверенный дубликат документа. При включении в расходы купленного за свой счет оборудования или медикаментов, по причине их отсутствия в лечебном учреждении следует зафиксировать данный факт в договоре между пациентом и лечебным учреждением;

Заверенный дубликат лицензии медучреждения на осуществление медицинской деятельности. Следует знать, что если в договоре на лечение указаны реквизиты лицензии медицинского заведения, то получать непосредственно сам дубликат лицензии не обязательно.

Учтите! Заявляя на налоговый вычет за покупку медицинских препаратов, при себе следует иметь:

- рецепт по форме N107-1/у со специальным штампом «Для налоговых органов Российской Федерации, ИНН налогоплательщика». Бумага должна быть выдана лечащим врачом. Получить ее можно как одновременно с аптечной версией документа, так и спустя время, основываясь на записях амбулаторной карты. В Налоговой инспекции документ принимают только в оригинальном виде;

- документы, подтверждающие оплату: чеки, платежные поручения и так далее. Для передачи в ИФНС бумаги следует продублировать и заверить.

Оформляя вычет на добровольное медицинское страхование, нужно передать в ИФНС следующие документы:

- дубликат договора со страховой компанией или полиса;

- заверенные дубликаты платежных документов, которые будут подтверждать факт оплаты, например копии кассовых чеков;

- заверенный дубликат лицензии страховой организации на осуществление деятельности в области оказания страховых услуг.

Следует знать, что если непосредственно сам договор оказания страховых услуг содержит информацию о лицензии компании, то дублировать лицензию отдельно не нужно.

Когда налоговый вычет оформляется за ребенка, то следует дополнительно предоставить дубликат свидетельства о рождении ребенка.

Если вычет оформляется за супруга, нужно предоставить свидетельство о регистрации брака.

Для получения налогового вычета за родителей понадобится предоставить дубликат свидетельства о рождении заявителя, что подтверждает родство с отцом или матерью.

Для того чтобы сократить сроки рассмотрения документов и избежать отказа, в налоговую службу нужно предоставить полный пакет бумаг.

Посмотрите видео. Заявление на возврат налога через личный кабинет: