Определение числа месяцев отпускного стажа работника

Чтобы правильно оплатить, требуется грамотно высчитать отпускной стаж. Существуют некоторые особенности в подсчете отпускного стажа сотрудника. Вычисляя сроки работы, которые дают право на отпуск. Излишки, которые насчитывают меньше полмесяца, убираются из расчета, а излишки, которые превышают его округляют до полного.

Но есть ситуации, когда стаж работника равен 11 месяцам, но после округления, поэтому основываясь на 35 пункте правил излишек равен 18 дням и округляют его до полного месяца, отпускной стаж приравнивается к 11 месяцам. Но все же считается, что сотрудник проработал меньше 11 месяцев и на полный отпуск претендовать не может, основываясь на 28 пункт правил.

Ему выплачивают компенсацию за 11/12 от полного отпуска. В каждом отдельном случае расчет ведется индивидуально, потому как бывают не совсем стандартные ситуации.

https://youtube.com/watch?v=FLLCiDch1WA

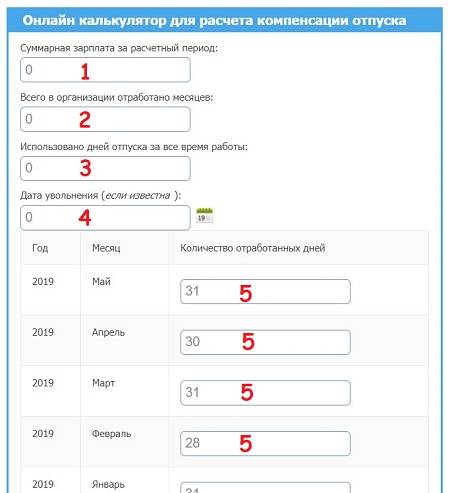

Как рассчитать онлайн – инструкция для пользования

Для онлайн расчета компенсации при увольнении нужно знать такие показатели:

- зарплату за последний год;

- время, отработанное в организации;

- число уже истраченных дней отпуска за период трудовой деятельности в компании;

- дату прекращения договора.

Этап 1. В поле 1 калькулятора вписывается размер заработной платы за последний год.

Этап 1. В поле 1 калькулятора вписывается размер заработной платы за последний год.

Если дата увольнения 15 июня 2019 года, то зарплату нужно считать за временной отрезок с 01.06.2018 по 31.05.2019.

Этап 2. В строке 2 онлайн калькулятора вносится количество отработанных полных месяцев в компании с момента устройства по дату ухода.

Например, если работник устроился 10 июля 2018, а увольняется 18 августа 2019, то отработано 13 полных месяцев (с 10.07.2018 по 09.08.2019) и 9 дней. 9 дней не учитываются, так как это меньше половины, значит, отработано всего 13 полных месяцев.

Этап 3. В поле 3 онлайн калькулятора проставляется продолжительность уже отгулянного отдыха на момента расчета.

Этап 4. В строке 4 вписывается день увольнения из компании.

Этап 5. Проставить число отработанных кал.дней в каждом месяце последнего года.

Автоматически в клетки подставлено календарное число дней, то есть считается, что работник полностью выработал расчетный период.

Однако, если есть обстоятельства, указанные ниже, то такой месяц считается неполным, и для него нужно указать, сколько календарных дней отработано.

Неполный месяц – этот тот, в котором были:

- командировка;

- отпуск – ежегодный, учебный, за свой счет;

- декрет по БиР или по уходу за ребенком;

- простои;

- временная нетрудоспособность.

Если хотя бы один из указанных периодов были, то нужно этот отметить в соответствующем поле калькулятора.

Например, если в марте работник был 4 дня в командировке, то в клетку для марта нужно вписать отработанное число календарных дней = 31 – 4 = 27.

Шаг 6. Необходимо нажать на кнопку «рассчитать».

Результаты онлайн расчета выдаются внизу калькулятора, указывается количество неиспользованных дней для компенсации, средний дневной заработок и размер компенсации.

Ниже на примерах даны пояснения, как рассчитать компенсацию в онлайн калькуляторе в 2019 году.

Пример для 2019 года

Исходные данные:

Дата приема на работу 10 июля 2018. Дата увольнения – 18 октября 2019.

Использовано 14 дней ежегодного отпуска.

Заработок за период с 01.10.2018 по 30.09.2019 = 300 000.

В марте 2019 был больничный 4 дня.

Расчет:

Заполнение полей онлайн калькулятора:

- в поле 1 вписываем 300000;

- 2 – 15;

- 3 – 14;

- 4 – 18.10.2019;

- для марта указываем, что отработано 27 дней.

Больше ничего не трогаем и нажимаем «Рассчитать».

Результат расчета: не использовано 21 день отпуска, за них положено 18068.66 руб. компенсации.

Необходимые формулы

В расчете применяются следующие формулы:

Полезные ссылки:

- скачать образец заявления о выплате компенсации;

- скачать образец приказа о назначении компенсации;

- когда можно заменить отпуск деньгами;

- может ли работодатель получить денежную выплату вместо отдыха;

- как рассчитать количество неиспользованных дней на примерах;

- удержание НДФЛ;

- начисление страховых взносов;

- выплата компенсации при увольнении;

- расчет компенсации.

Статья описывает типовые ситуации. Чтобы решить Вашу проблему – напишите нашему консультанту или позвоните бесплатно: – Москва – – Санкт-Петербург – – Другие регионы – |

Пошаговый порядок и формулы

Процедура исчисления компенсации неиспользованных дней отпуска при увольнении включает в себя следующие шаги:

- Расчет отпускного стажа — как считать.

- Определение продолжительности отпуска, положенного за весь период работы.

- Расчет числа неиспользованных отпускных дней.

- Расчет среднедневного заработка.

- Определение суммы компенсации к выплате.

- Налогообложение компенсации — как удерживается НДФЛ и начисляются страховые взносы.

Ниже подробно рассмотрен каждый шаг данной инструкции, а также приведен пример расчета.

Отпускной стаж

Отпускным стажем называют период, который дает право на ежегодный оплачиваемый отпуск (основную и дополнительную часть).

Каждый месяц стажа дает право на отпуск продолжительностью = Годовая длительность отпуска / 12 месяцев.

Важно правильно рассчитать отпускной стаж. В него включаются не все периоды работы

Не учитываются:

- отгулы за свой счет продолжительностью более 14 дней за год;

- декрет по уходу за ребенком до 3 лет;

- отстранения от работы, которые сотруднику не начислялся доход;

Каждый рабочий год дает право на годовую продолжительность отпуска – минимум 28 дней.

Если в этот период попадают исключаемые дни, то они отодвигаются дату окончания рабочего года.

При расчете отпускного стажа считается количество рабочих лет, за каждый положено 28 дней (или более, если отпуск удлиненный или положены дополнительные дни).

Последний месяц будет неполным, если в нем отработана половина или более дней, то он считается полным и включается в отпускной стаж.

Количество неиспользованных дней

Отпускной стаж должен быть выражен в полных месяцах, за каждый полагается отпуск = Годовая продолжительность / 12.

Чтобы рассчитать количество неиспользованных дней, сначала нужно определить, сколько всего отпускных дней заработал сотрудник.

Из общего числа нужно отнять уже использованные дни, результат разности – это количество неиспользованных дней, которые подлежат компенсации.

Нужно ли округление?

В итоге расчета обычно получается дробное число, например, 12.43. Нужно ли его округлять по закону?

ТК РФ не содержит на этот счет никаких рекомендаций, поэтому работодатель может либо не округлять, либо округлять в пользу работника.

В случае округления необходимо этот момент закрепить в локальных актах.

Средний заработок

Средний заработок определяется путем деления общего дохода за расчетный период на отработанные календарные дни за этот срок.

Средний заработок определяется путем деления общего дохода за расчетный период на отработанные календарные дни за этот срок.

Расчетный период – это 12 календарных месяцев, предшествующих месяцу увольнения.

Если отработано меньше – то фактическое время работы.

В доход включается оплата труда. Не включается оплата командировок, всех видов отпусков, пособия.

Отработанные дни берутся календарные. Если месяц полностью выработан, то считается, что в нем 29.3 дней.

Если месяц не полностью выработан (в нем были отпуска, отгулы, прогулы, командировки, декрет, простои), то для него нужно провести отдельный расчет отработанных дней.

Для этого нужно поделить отработанные календарные дни на общую продолжительность месяца и умножить на 29.3.

Для расчета компенсации средний дневной заработок умножается на число компенсируемых неиспользованных дней отпуска.

Расчёт среднедневной зарплаты

Средняя зарплата, применяемая при подсчёте возмещения за неотгуленные дни отпуска, вычисляется по правилам, установленным Постановлением Правительства РФ №922 от 24.12.2007 (последняя редакция от 15.10.2014). При расчёте среднедневного заработка используются две величины — число рабочих дней за годовой расчётный период и размер дохода, связанного с оплатой труда, за этот же период.

Общие правила установления расчётного периода для подсчёта средней зарплаты в целях возмещения неотгуленных дней отпуска таковы:

- В учёт берутся 12 полных календарных месяцев перед датой увольнения.

- Из полученного периода вычитается время фактического отсутствия (в т. ч. больничные и отпуска). Если таким образом исключается весь период, его следует сдвинуть на год назад.

- Для расчёта возмещения за отпуск, рассчитываемый в рабочих днях, за основу при подсчёте отработанных дней берётся производственный календарь при 6-дневной рабочей неделе.

- При суммированном учёте рабочего времени и расчётный период, и сама средняя зарплата рассчитывается в часах, а не в днях.

- За число дней в полном календарном месяце принимается 29,3. При этом формула расчёта дней для неполного месяца такова: 29,3/фактическое число дней в месяце × число календарных дней, входящих в проработанное время.

Пример расчёта общего числа отработанных дней (3)

После того как определён расчётный период, можно приступать к определению второй необходимой величины — суммы доходов за этот же период. Основные правила при этом:

- исключение всех выплат, носящих социальный и компенсационный характер (учитываются зарплата, надбавки и бонусы к ней, вознаграждения, гонорары и т. д., не учитываются — больничные, отпускные, матпомощь и пр.);

- включение премиальных выплат пропорционально части расчётного периода, на которую они приходятся (например, «тринадцатая зарплата» учитывается в 1/12 части за каждый месяц, входящий расчётный год) и по одной выплате на показатель труда за каждый месяц.

Пример расчета при увольнении в 2019 году

Исходные данные:

- Дата приема на работу — 10.07.2017.

- Дата увольнения — 28.09.2019.

- Ежемесячная зарплата 30000, в августе был больничный 10 дней, зарплата за август = 20000.

- Работник брал отпуска 2 раза по 28 дней.

Расчет в онлайн калькуляторе:

Расчетный период — с 01.09.2018 по 31.08.2019.

Суммарная зарплата = 30000*11мес. + 20000 = 350000 — первое поле калькулятора.

Время работы в компании — с 10.07.217 по 28.09.2019 — это 26 полных месяцев (с 10.07.2017 по 09.07.2019) и 19 дней (с 10.07.2019 по 28.07.2019), округляется до 27 полных месяцев — второе поле калькулятора.

Использованные дни отпуска = 28 + 28 = 56 — третье поле калькулятора.

Дата увольнения — 28.09.2019 — четвертое поле.

Отработанные дни в расчетном периоде — нужно поменять значение только для августа, вместо 31 указать 21 (31 — 10 дней больничного).

Нажимаем «рассчитать» в нижней части калькулятора.

В результате онлайн расчета получаем размер компенсации = 7147 руб. — за 7 дней неиспользованного отпуска, при этом средний дневной заработок составил 1021 руб.

Налогообложение

С рассчитанной суммы компенсации нужно удержать НДФЛ по ставке 13% и начислить страховые взносы для уплаты по общей ставке 30%.

Если размер начисленной компенсации 7147 руб., то расчет суммы к выплате будет проведен так.

НДФЛ = 7147 * 13% = 929,11.

Страховые взносы (суммарные) = 7147 * 30% = 2144,10.

Сумма к выплате = 7147 — 929,11 = 6217,89.

Если работник также платит алименты, то они удерживаются от суммы после налогообложение.

Например, при уплате алиментов в размере 25% на одного несовершеннолетнего ребенка, работник получит к выплате = 6217,89 — 6217,89*25% = 4663,42.

Выплатить деньги работодатель должен в последний день работы в компании. Что делать, если не выплатили расчет при увольнении?

Формулы

При расчете компенсации отпуска используются следующие формулы:

Компенсация = Средний дневной заработок * Неиспользованные дни отпуска.

Неиспользованные дни = Количество дней отпуска за все время работы — Использованные дни.

Кол-во дней отпуска за все время работы = Годовая продолжительность отпуска / 12 мес. * Количество отработанных месяцев.

Ср.дн.заработок = Заработок за расчетный период / Отработанные кал.дни за расчетный период.

Заработок за расч.пер. = ∑ зарплаты за все месяц расч.пер.

Отработаные кал.дни = Дни в полных месяцах + Дни в неполных месяцах.

Дни в полных месяцах = 29.3.

Дни в неполном месяце = Отработ.кал.дни в месяце * 29,3 / Общее число кал.дней в месяце.

Расчет для приведенного выше примера:

Отработано в организации = 27 полных мес.

Кол-во дней отпуска за время работы = 28 / 12 * 27 = 63.

Использовано = 56 дней.

Не использовано = 63 — 56 = 7 дн.

Заработок за расч. пер. = 350 000.

Отработанные дни в расч.пер. = 29,3*11мес. + (21*29,3/31) = 342,80

Ср.дн.заработок = 350000 / 342,80 = 1021.

Компенсация = 1021 * 7 = 7147.

Как правильно определить размер положенной суммы?

Выплата компенсации производится в соответствии с нормами статьи 127 Трудового кодекса РФ. В статье 140 Трудового кодекса РФ указано, что расчет суммы финансового возмещения производится руководством организации, в которой работает сотрудник, после подачи заявления. Для этого предусмотрена общая формула, которой в случае необходимости сможет воспользоваться сам сотрудник, чтобы посчитать, сколько денег он получит.

О порядке получения и расчёте выплат при увольнении можно подробнее узнать тут.

Как рассчитать количество использованных дней отдыха?

Разберемся, как посчитать дни. При расчете учитывается весь период работы сотрудника с начала года с учетом последнего рабочего дня. После подачи заявления решением данной задачи занимается бухгалтерия. Самостоятельные вычисления возможны при наличии следующих параметров:

- среднего размера заработной платы;

- длительности законного отдыха;

- количества неиспользованных дней.

При отсутствии указанных данных, получить необходимую информацию можно в бухгалтерии, или посчитать самостоятельно. Средний размер зарплаты определяется из учета 12 месяцев.

Длительность отпуска на государственных предприятиях составляет 28 суток. Если предусмотрено другое число отпускных дней, это указывается в трудовом договоре. В зависимости от данного показателя, определяется, какую часть обязательного отдыха сотрудник не использовал.

Формула расчета возмещения за неотгуленный отдых: что входит в сумму?

Рассмотрим, входит ли в расчет компенсация за неиспользованный отпуск. Чтобы определить размер денежного возмещения, применяется следующая формула:

D = A x C, где

- D – размер компенсации в рублях.

- A – количество неиспользованный дней.

- C – среднедневной заработок в рублях.

Например: 7 x 515,35 = 3607,45.

Чтобы определить среднедневной заработок необходимо использовать формулу:

С = Y : Z, где

- C – среднедневной заработок в рублях.

- Y – зарплата за месяц в рублях.

- Z – среднее число рабочих дней (29,3).

Например: 15 100 : 29,3 = 515,35.

При увольнении берется расчетный период с начала года по количеству отработанных месяцев, а в сумму расчета помимо положенной зарплаты входят надбавки, доплаты и премии. Только с учетом их определяется средняя заработная плата.

Например, как рассчитывается компенсация за неотгуленный отпуск, если средний размер заработной платы Петрова И.В. составляет 15 000 рублей? С начала текущего года он проработал 6 месяцев, после чего решил уволиться. Ему не предоставлялись надбавки и доплаты, но он получил разовую премию в размере 600 рублей. Соответственно, при расчете среднего заработка за месяц сумма будет на 100 рублей больше.

На каждый месяц в году положено определенное число отпускных дней. Чтобы их определить, применяется следующая формула:

E = M : 12, где

- E – число отпускных дней, положенных на один месяц.

- M – количество дней положенного отпуска.

- 12 – число месяцев в году.

Например:28 : 12 = 2,33.

При увольнении количество неиспользованных отпускных дней считается в зависимости от того, сколько месяцев человек отработал. Расчет производится по формуле:

B = L x E ,где

- B – количество неиспользованных отпускных дней.

- L – количество проработанных месяцев.

- E – число отпускных дней, положенных на один месяц.

Например: 3 x 2,33 = 6,99

Если работник по каким-либо причинам отработал не 1 полный месяц, а большую его часть, то в расчетах он учитывается как целый; если меньше – в отработанный период он не вносится. При вычислениях допускается округление результата в пользу работника.

В случае, когда в прошлом году сотрудником обязательный отдых также не был использован, он прибавляется к имеющему числу отпускных дней.

Например: Длительность отпуска Иванова С. В. составляет 28 суток. В 2016 году он использовал 24 из них. В 2017 году он не уходил на обязательный отдых вовсе, и решил уволиться в конце года. Следовательно, число дней, за которые ему полагается денежная компенсация, составляет 32 дня. Данный показатель умножается на среднедневной заработок, в результате чего определяется размер денежной компенсации.

Право трудящегося на возмещение за неиспользованный отпуск: основы ТК РФ и некоторые особенности

Расчёт компенсации отпуска при увольнении включает в себя вычисление сразу нескольких необходимых для основной формулы величин

Право гражданина на получение материального возмещения за неиспользованные дни отпуска вне зависимости от причин и обстоятельств увольнения предусмотрено статьёй 127 ТК РФ.

Анализ норм, регулирующих вопросы предоставления положенных дней отдыха или денежного возмещения за них при увольнении, позволяет сделать следующие выводы:

- Компенсация предоставляется за оставшиеся неотгуленными дни отдыха независимо от их количества и индивидуального рабочего года, в течение которого было заработано право на эти дни.

- Для сотрудников, которые проработали у нанимателя меньше чем 11 месяцев (5,5 месяцев — для увольняющихся по сокращению штатной численности, при ликвидации компании, из-за призыва в армию или негодности к работе) установлен особый порядок расчёта компенсации.

- Неотгуленные дни отпуска могут быть представлены непосредственно перед увольнением. При этом последний день отдыха будет считаться последним днём работы, день расчёта — предшествующий отпуску рабочий день, а заявление об увольнении работник вправе отозвать до начала течения срока отпуска. Предоставление отпуска возможно и в ситуации, когда его продолжительность выходит за временные рамки заключённого с работником срочного контракта.

- Если сотрудник использовал больше дней отпуска, чем ему положено исходя из отработанной части текущего рабочего года, наниматель вправе удержать излишне выплаченную сумму отпускных (но не более 20% от начисленных выплат) из причитающегося при увольнении окончательного расчёта (ситуации-исключения перечислены в п. 2 правил об очередных и дополнительных отпусках от 30.04.1930).

- Возмещение высчитывается исходя из среднедневной зарплаты гражданина и числа дней положенного отдыха, которыми он не воспользовался.

Пример определения расчетного периода

Сотрудник отдела качества написал заявление о предоставлении ему ежегодного оплачиваемого отпуска с 10 мая года. В расчетный период будут фигурировать следующие месяцы: с мая прошлого года по апрель текущего года (включительно).

Расчет неизменен даже в том случае, если сотрудник фактически не работал в расчетные месяцы, а находился, например, на больничном. При этом в расчет берутся суммы, заработанные сотрудником в текущем месяце. Если нет никаких сумм начислений и фактически отработанное время перед отпуском равно 0, то средний заработок ставят в зависимость от тарифной ставки (оклада).

Количество дней неиспользованного отпуска определяется простым арифметическим методом. Если за 12 отработанных месяцев положено оплатить сотруднику 28 дней отпуска, то не составит труда рассчитать неиспользованные дни. Но есть одна особенность в этих расчетах: количество дней в месяце округляется. Если меньше 15 отработанных дней, то месяц не засчитывается, а если больше, то он равноправно участвует в расчетах.

Существуют категории граждан, которым не положено проводить возврат средств (ст.122, 126 ТК РФ).

Работодатель должен отправить на заслуженный отдых:

- Беременных женщин. Даже, несмотря на то, что они пойдут или уже ходили в отпуск по беременности.

- Родителям, усыновившим ребенка, возраст которого менее 3 месяцев.

- Работникам компании, чей возраст менее 18 лет.

- Специалистам, которые трудятся на вредном или опасном для здоровья и жизни предприятии.

Кроме того, не предоставляется отпуск и не выплачивается денежная компенсация сотрудникам, которые были уволены по причине кражи, порчи имущества, либо других противоправных действий по отношению к компании/работодателю.

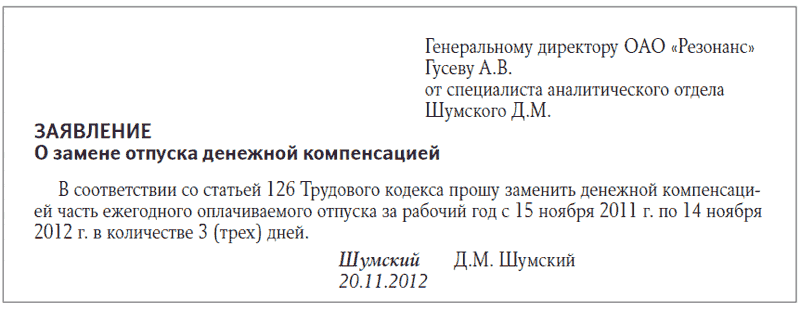

Перед тем как проводить расчет, вы должны написать заявление.

Пример:

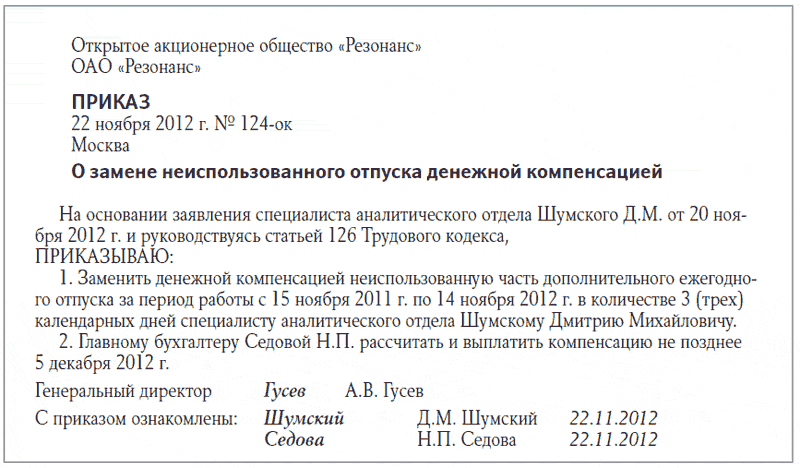

А работодатель обязан подписать соответствующий приказ.

Пример:

Расчет компенсации при увольнении – разбираем на примере

Ситуация №1.

Проводится расчет компенсации при увольнении сотрудника, отработавшего на предприятии 20 дней с оплатой труда 20 000.

Количество отпускных дней, что не были использованы:

(28 / 12) * 1 = 2,3 дня

То же значение получим, воспользовавшись таблицей.

Средний заработок за день:

20 000 / 29, 3 = 682,59.

Компенсация составит: 2,3 * 682,59 = 1 569,96.

Ситуация №2.

Работник уходит с работы 14.01.2017 года. Предыдущий отдых состоялся с 1.07.2014 года по 28.07.2014 года. Зарплата человека – 40 000.

Считаем, сколько было отработано времени без отгулов:

- 2015 год – 5 месяцев (с августа по декабрь);

- 2016 год – 12;

- 2017 год – 0.

- Всего – 17 месяцев.

Объем не взятых отпускных дней:

(28/12) * 17 = 40 дней.

Средний заработок за день:

40 000 / 29,3 = 1 365,19.

Выплата за освобождение от работы, что не было использовано, составит: 40 * 1 365,19 = 54 607,51.

Ситуация №3.

Служащий увольняется 20.02.2017 года. Последний отдых состоялся с 1.05.2016 года по 28.05.2016 года. Зарплата до 01.09.2016 года составляла 17 000, с 01.10.2016 года – 23 000.

Сколько не взято отпускных дней:

(28/12) * 8 = 19 дней.

Среднедневной заработок:

- ((17 000 * 7) + (23 000 * 5)) : 12 : 29,3 = 665,53.

- где, 7 – количество месяцев из последнего года работы с оплатой труда 17 000,

- 5 – количество из расчетного года с оплатой труда 23 000.

Оплата за отпускной период, который не использовали, составит: 19 * 665,53 = 12 645,07.

Налоги из компенсационных выплат высчитываются так же, как и для всех выплат в поточном режиме.

Как вы видите, расчет компенсации при увольнении – дело не сложное, но важное. Уметь правильно произвести расчет важно, как работодателю, так и самому работнику, во избежание обмана со стороны предприятия или случайной ошибки бухгалтера

Расчет среднего заработка для компенсации при увольнении в 2019 году

- Исчисляется общая сумма начисленных трудовых доходов за последние 12 месяцев работы сотрудника. Если он работает менее года, то рассчитывают выплаты за фактический период.

- Полученная сумма дохода делится на 12 месяцев. В случае, когда у нового работника нет еще целого года работы, применяют число тех месяцев, за которые фактически отработал трудящийся.

- Полученный среднемесячный размер зарплаты нужно поделить на 29,3. В результате будет определен СДЗ.

- Компенсация за отпуск не включается в реестр освобожденных от уплаты налога выплат, соответственно удержание НДФЛ требуется выполнить (п. 3 ст. 217 НК РФ).

- Пособие при увольнении в связи с ликвидацией или снижением числа штатных сотрудников не облагается НДФЛ. Исключением будет момент, когда вся сумма выплат будет больше 3 -6 среднемесячных заработков. В таких случаях из превышения следует удержать данный налог (п. 3 ст. 217 НК РФ в редакции Закона № 330-ФЗ).

На что может рассчитывать персонал при увольнении?

Не имеет значения, отстраняют ли человека или он уходит по собственному волеизъявлению. Работодатель должен оплатить заработную плату за весь отработанный период и выплату за «недогулянный» отпуск, когда имеется.

В случае, когда отгул брался авансом и служащий еще не успел за него поработать, рассчитанная сумма изымается из заработной платы. Выплачивается вся начисленная сумма в последний день работы.

Что касается сокращения штата или закрытия фирмы?

Ситуация интересней, когда на предприятии происходит сокращение или фирма ликвидируется.

Человек, которого увольняют в таких ситуациях, помимо оплаты за рабочий период и возмещения за отпускной период, что не был «отгулян», получает выходное пособие. Размер его равен размеру средней заработной платы. Так же ему выплачивается средняя зарплата в следующие 60 дней (включая пособие).

В ситуации, когда за это время человек не смог найти другое рабочее место, средняя оплата труда выплачивается и в третий раз. Об уходе работника по сокращению предприятие должно уведомить работника за 60 дней. Этот период сотруднику дорабатывать не обязательно, но труженник все равно получит заработную плату до конца шестидесяти дней.

Если человек, которого сократили, заболеет в период первых тридцати дней после ухода, бывший работодатель оплачивает ему больничный. То же предусмотрено и при декретном отпуске.

Условия, при которых сотрудники имеют право на дополнительный отдых

Ежегодный отпуск полагается каждому работающему гражданину. Но есть специальности, для которых трудовым законодательством предусмотрен дополнительный отдых, но далеко не каждому. В список попадают те специальности, которые имеют некоторые особенности в условиях работы никак не относятся к стандартным или несут какой-либо вред для здоровья работников.

Но если предоставление обычного отпуска является неукоснительным правилом, то здесь существуют некоторые особенности. Много зависит от рода занятости, режима, стажа и других возможных требований, способствовавших предоставлению дополнительного отдыха.

Данный вид имеет некоторые особенности:

- оплачиваемый;

- за счет сотрудника.

Второй вид предполагает время, требуемое на решение каких-то личных проблем. Относительно первого варианта, то он тоже имеет свои некоторые нюансы. Его дают согласно случаям, которые предусмотрены законом. Решение о предоставлении такого вида отпуска решается профсоюзными организациями. Обычный отпуск, возможно, взять авансом, а вот дополнительный только по истечении 11 месяцев.

Если человеку требуется два отпуска сразу, то данный вопрос он должен решить со своим руководителем. Если человек отказался от дополнительного отдыха, то работодатель должен заплатить ему денежную сумму.

Запрещено осуществление выплаты за неиспользованный дополнительный отдых на производствах, которые связаны с вредным, химическим производством. Неоплачиваемый дополнительный отдых дается на основании заявления работника.

А оплачиваемый рассматривают в таком порядке:

- работа имеет вредоносный характер;

- представляется опасность для здоровья.

Количество дней определяется специальной комиссией, которая рассматривает абсолютно все нюансы. Есть определенная категория профессий, которым полагается дополнительный оплачиваемый отдых.

К ним относятся:

- Люди тяжелых профессий: металлурги, горняки и работники тяжелого физического труда.

- Также относятся люди, которые работают на вредном производстве, к примеру, с ядами, рентгеновскими аппаратами.

- Люди, работающие на работе, которая несет высокую эмоциональную и нагрузку на психику человека: госслужащие, медицинские работники, милиционеры, пожарники, водители скорой помощи, работники детских приютов.

- Социально защищенная категория: инвалиды, матери-одиночки, многодетные родители и опекуны, взявшие на усыновление приемных детей.

- Также предполагается для участников боевых действий, ликвидаторов чрезвычайных ситуаций.

На продолжительность дополнительного отпуска влияет стаж работника на вредном производстве. Если же работник переводился в цех с нормальными условиями периодически, то это время в дополнительный отпуск не включается. Вредный стаж не считается, когда человек болеет или же учиться. Продолжительность такого отпуска регламентируется законодательством.

Если работник работает с копировальной техникой или компьютерами, то ему дается от 2-4 дней дополнительного отдыха. Нерегламентированный рабочий день дает возможность на продление отпуска сроком на 7 дней. За условия, которые представляют угрозу жизни, назначают максимум 35 дней. Его исчисляют в рабочих днях и на длительность не влияют праздники.

Кто может воспользоваться в 2016 году правом на получение компенсационной суммы за неиспользованный отпуск (при увольнении)?

По Правилам об очередных и дополнительных отпусках (пункт №28), которые утверждены приказом №169 НКТ СССР от 30.04.30, процедура выплат денежных компенсационных сумм за неиспользованный отпускной период имеет свои особенности.

Так, каждый работник имеет право использовать ежегодный оплачиваемый отпускной период после отработанного полугодия у постоянного работодателя. Казалось бы, работник при увольнении с этого места работы, на котором отработал менее шести месяцев, такое право на получение денежной компенсации за неиспользованный отпуск утрачивает. Но конкретно об этом в официальном законодательстве нашего государства нигде ничего не указано. Пункт №35 Правил об отпусках содержит такие данные: некоторое количество рабочих дней (до полмесяца) исключается из расчета стажа, что дает право на использование данной компенсационной суммы. Работник, проработавший на постоянном месте свыше полмесяца и увольняющийся с данной работы, имеет полное право получить компенсационные денежные выплаты за отпускные дни, оставшиеся неиспользованными, что и подтверждается письмом №1920-6 Роструда от 08.06.2007 г.

Положенная выплата будет начислена:

Сотрудникам, которые не были ни разу в отпуске в течение всего периода работы в компании, несмотря на причину увольнения. При этом случае рассчитывать будут время всех отпусков (ст.127 ТК РФ).

Специалистам, которые были вынуждены не брать отпуск за последний год (ст.127 ТК РФ). Тогда компенсация положена только за 1 отпуск. Также не смотрят на причину увольнения.

Работникам, написавшим заявление на увольнение по собственному желанию, при этом не воспользовались своим правом на отпускное время. Также учитывают неиспользованный отпуск (ст.127 ТК РФ).

Сотрудникам, чьи трудовые договоры заканчиваются. При таком случае предоставляется отпускные дни с последующим увольнением. Последним рабочим днем в компании будет считаться последний день отпуска. Если вы не воспользуетесь данным предложением, то можете потребовать компенсацию, но тогда вам придется отработать определенный период в компании.

Специалистам, которые переводятся работать на другую должность в этой же компании. Заметьте, что данный перевод лучше проводить с написанием заявления на увольнение и оформлением ухода с данной должности некого лица, а также принятием на его на другую должность. В этом случае вы также можете потребовать денежную компенсацию за неиспользованный отдых.

Работникам предприятий, которые ликвидируются. При таких обстоятельствах все равно обязаны выплатить вам компенсацию за то, что не предоставил вам возможность отдохнуть в течение 2015 года

Запомните: неважно есть или нет средства у компании, ваше право вы можете доказать и через суд. Тогда организацию могут заставить выплачивать и моральный вред за причиненный ущерб вашему здоровью

При закрытии компании порядок выплат происходит также.

Сотрудникам, которых решили сократить. Не стоит переживать о потерянном месте работы. Вы должны собраться и потребовать у руководства положенной компенсации. Причем следует учесть все время, которое вы могли потратить на отдых.

Специалистам, которые работали неполный день и увольняются, также могут рассчитывать на возврат денег за не проведенный отдых (ст.93 ТК РФ).

Работникам, заключившим кратковременный, сезонный или срочный трудовой договор на период до 2 месяцев, также могут потребовать компенсацию, ссылаясь на статью 291 ТК РФ. Выплата рассчитывается исходя из того, что за 1 месяц работы работник может отдыхать 2 дня. Таким образом работник может отдохнуть в течение 4 дней. За них тоже положена выплата.

Сотрудникам, которые отдыхали свыше 28 дней (ст.126 ТК РФ).

Право работника на компенсацию за неиспользованный отпуск

Каждый работающий человек обладает правом на оплачиваемый отпуск. Трудовой год берет свое начало с первого дня выхода человека на работу. Если он вышел 12 мая 2015 года. То первым годом будет считаться период с 12 мая 2015 по 11 мая 2016 года. По закону работник может отправиться в отпуск после 6 месяцев непрерывного труда у одного работодателя.

Если он работал неполный рабочий день по договоренности, то это никак не влияет на длительность отпуска. Он не потеряет право на использование отпуска за прошлые годы.

Этот срок законом никак не регламентируется. Если его увольняют, то компания должна заплатить расчет за все не потраченные отпуска. Перевод сотрудника на другое рабочее место также не снимает с работодателей таких обязанностей.

Но есть случаи, когда компенсацию не платят:

- Исполнителям, которые работают по гражданско-правовым договорам;

- Работникам, которые проработали меньше 15 дней.

Ответ на вопрос: как уволиться по собственному желанию пенсионеру? – найдете здесь.

Выплаты и налогообложение компенсации при увольнении

Денежную сумму должны выплачивать в последний рабочий день, при условии увольнения.

Например: гражданка Боровикова не захотела тратить отпускное время и попросила бухгалтера оформить денежный возврат, при этом руководитель принял ее заявление об уходе. Бухгалтер, обговорив данные обстоятельства, предложила выйти Боровиковой и отработать 1 день – 26 июля, именно в этот день ей должны выплатить не только компенсацию, но и другие выплаты. В том случае, если бы гражданке Боровиковой не выплатили в намеченный день положенные средства, то крайний срок работодателю для выплат – 27 июля (ст.140 ТК РФ).

Если компенсация не устраивает вас, вы можете сообщить работодателю об этом. В этом случае работнику должны выплатить сумму, которая устроить обе стороны.

Например, компенсация составляет 3 тысячи рублей, а вам выплачивают 2,5. Согласитесь с тем, что есть, получите деньги, но подайте заявление в бухгалтерию о перерасчете. Рассчитав все заново, вам должны будут провести доплату.

Заметьте, что компенсация облагается налогом. Согласно статье ст. 223 НК РФ, налоговый вычет осуществляется с общей, полной суммы.

Вычтут:

- 13% – налоговый процент на доход физлица.

- Отчисления в Пенсионный фонд РФ.

- Некий взнос в Фонд обязательного медицинского страхования.

- Некоторая сумма в Фонд соцстрахования.

При расчете конечной стоимости не забудьте про налоговый нюанс.

По материалам: taxpravo.ru, pravo812.ru

| Следующая > |

|---|