Какие документы необходимо приготовить для получения вычета

Чтобы получить деньги, нужно собрать и составить множество различных документов

Чтобы правильно составить заявление, необходимо в первую очередь собрать определенный пакет документов, которые докажут имеющееся у вас право на получение вычета по расходам на обучение.

В этот пакет входят следующие бумаги (копии):

- лицензия образовательной организации;

- договор, который вы заключали;

- паспорт получателя возврата;

- свидетельство о присвоении индивидуального номера налогоплательщика;

- платежная квитанция (единственный документ, который требуется представить не в виде копии, а в оригинале).

Перечисленных документов будет достаточно в том случае, если обучение проходило непосредственно лицо, являющееся налогоплательщиком.

Если же обучение проходил не он, а кто-либо из его родственников, то понадобится также предоставить ксерокопии:

- свидетельства о рождении отпрыска;

- иных документов, подтверждающих наличие родственных связей между тем или иным лицом;

- договоров об опекунстве;

- справки об обучении в ВУЗе на очной форме.

Соберите все эти бумаги, и тогда сможете получить возврат и за своих родных.

Особенности получения вычета

Срок давности получения вычета

В отличие от имущественного вычета, не имеющего срока давности, социальный можно получить только в течение 3-х лет с даты осуществления затрат. По истечении указанного времени он сгорит.

Многократность получения льготы

Социальный вычет гражданин может заявлять многократно, в течение всей жизни, что значительно отличает его от того же имущественного вычета, получить который можно лишь один раз в жизни (за редким исключением – два раза).

Перенос остатка вычета

Остаток вычета за обучение не подлежит переносу на следующий год, в связи с чем если сразу не удастся получить всю сумму льготы, оставшаяся ее часть сгорит.

Возможность получения льготы при оплате обучения за границей

В отличие от медицинского вычета, при котором обязательным условием является лечение на территории РФ, вычет за обучение может быть заявлен даже в том случае, если обучение происходило за пределами России.

Но в этом случае, возмещению будут подлежать лишь те затраты, что направлены на получение знаний, без учета расходов на проезд к месту обучения, проживанию и питанию там.

Возможность получения вычета за обучение как в государственном, так и в коммерческом ВУЗе

Никаких ограничений, позволяющих принять к учету затраты на обучение в коммерческих учебных заведениях, законодательство не содержит. В связи с чем вычет можно заявить и по расходам на обучение в автошколе, различных кружках, коммерческих детских садах и т.д.

Заявления и другие документы на вычет

Список документов на вычет при получении вычета в налоговой инспекции

Данный список Вы можете использовать для получения вычета при покупке недвижимости через налоговую инспекцию. Вы можете скачать список в формате pdf, пройдя по этой ссылке.

Заявление на возврат налога (через налоговую инспекцию)

Вы можете скачать образец заявления на возврат налога для налоговой инспекции в формате doc, пройдя по этой ссылке. При помощи этого заявления, поданного вместе с декларацией, Вы сможете получить возвращенный налог от налоговых органов.

Заявление (соглашение) о распределении (разделе) вычета при общей совместной собственности, без процентов по ипотеке

Заявление (соглашение) о распределении (разделе) вычета при общей совместной собственности, с процентами по ипотеке

Вы можете скачать образец заявления в формате doc, пройдя по этой ссылке. Не требуется ни нотариальное заверение этого документа, ни присутствие при подаче этого документа второго собственника (собственника, который не подает декларацию).

Проще всего быстро подготовить правильные документы на максимальный возврат и подать эти документы с Налогией. С Налогией инспекция одобрит документы и их не придется переделывать. Вы получите правильные документы и консультацию эксперта. А потом сможете выбрать — отнести документы в инспекцию самому или подать онлайн.

Документы на вычет через работодателя при покупке недвижимости

Список документов на вычет при получении вычета у работодателя

Данный список Вы можете использовать для получения вычета при покупке недвижимости через работодателя. Вы можете скачать список в формате pdf, пройдя по этой ссылке.

Заявление на вычет (у работодателя) работодателю

Вы можете скачать образец заявления для работодателя (или иного налогового агента) в формате doc, пройдя по этой ссылке. При помощи этого заявления, получив предварительно в налоговой инспекции уведомление о праве на вычет, вы сможете получить вычет у своего работодателя.

Заявление на вычет (у работодателя) в инспекцию

Вы можете скачать образец заявления для налоговой инспекции в формате doc, пройдя по этой ссылке. При помощи этого заявления, Вы сможете получить в налоговой инспекции уведомление о праве на вычет. Далее, с уведомлением о праве на вычет, Вы сможете получить вычет у своего работодателя (или иного налогового агента).

Соглашение о разделе вычета при общей совместной собственности можно использовать такое же, как при вычете через налоговую инспекцию (выше).

Документы на вычет по обучению

Список документов для получения налогового вычета по обучению

Вы можете скачать список в формате pdf, пройдя по этой ссылке.

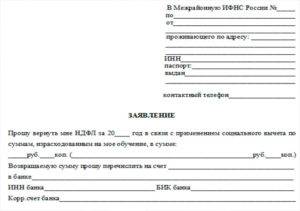

Заявление для возврата налога при вычете по обучению

При получении вычета по обучению заявление на вычет теперь не требуется. Соответствующие изменения в Налоговый кодекс были внесены законом в конце 2009 года. Но если Вы хотите, чтобы возвращенный налог был Вам перечислен, Вам нужно подать в налоговую инспекцию реквизиты Вашего банковского счета. Поэтому мы рекомендуем подавать заявление по данному шаблону с реквизитами Вашего счета.

Документы на вычет по лечению

Список документов для получения налогового вычета по медицине

Вы можете скачать список в формате pdf, пройдя по этой ссылке.

Шаблон заявления можно использовать такой же, как при вычете по обучению (выше).

Документы на стандартный вычет

Заявление на стандартный налоговый вычет работодателю

Заявление по данной форме можно подавать не только работодателю, но и любому налоговому агенту. Вы можете скачать шаблон заявления в формате doc, пройдя по этой ссылке.

Заявление на стандартный налоговый вычет в налоговую инспекцию

Вы можете скачать шаблон заявления в формате doc, пройдя по этой ссылке.

Полезные ссылки

- Заполнить декларацию 3-НДФЛ онлайн.

- Посмотреть, как можно заполнить декларацию на этом веб-сайте.

- Узнать, что такое декларация 3-НДФЛ.

Другие условия получения вычета

Одно из главных условий получения вычета на обучение — наличие у организации лицензии на образовательную деятельность. Если обучение проводит индивидуальный предприниматель лично, такой документ не требуется (п. 2 ст. 91 ФЗ «Об образовании в Российской Федерации» от 29.12.2012 № 273-ФЗ).

Другие особенности процесса получения образования значения не имеют. Это может быть как высшее учебное заведение, так и курсы повышения квалификации или английского языка, музыкальная школа и любое другое подобное учреждение, имеющее соответствующую лицензию.

Не имеет значения и местонахождение учебного заведения. Оно может быть расположено как на территории России, так и за рубежом. Во 2-м случае для получения вычета в инспекцию необходимо представить предусмотренный законодательством зарубежного государства документ, подтверждающий статус заведения. Правда, его необходимо перевести на русский язык.

Срок подачи заявления на получение вычета на образование — не более 3 лет с момента окончания года, в котором лицо проходило обучение.

Кто имеет право на получение вычета

Если вы являетесь гражданином или резидентом Российской Федерации, получаете доход, облагаемый НДФЛ в размере 13%, и потратили деньги на собственное обучение или вложились в образование своих детей, брата, сестры или подопечного, то можете обратиться в налоговую инспекцию для возврата части израсходованных средств.

Правда, законом установлены определенные ограничения как по возрасту получающих образование, так и по форме обучения. Наша таблица поможет сориентироваться в данных ограничениях.

Кто получает образование | Возраст учащегося, при котором возможно получение вычета | Форма обучения |

Гражданин, заявляющий право на вычет | Любой | Любая |

Дети гражданина, заявляющего право на вычет | До 24 лет | Очная |

Подопечные опекуна | До 18 лет | Очная |

Бывшие подопечные опекуна | До 24 лет | Очная |

Брат или сестра (в том числе неполнородные) | До 24 лет | Очная |

Важное и интересное о заявлении на возврат НДФЛ за обучение

Налоговым вычетом в целом является часть дохода, которая не подвергается налогообложению. Поэтому, есть возможность вернуть часть расходов за образование с уплаченных налогов. Это значит, что официально работающие граждане (которые в любом случае платят подоходный налог) оплачивающие свое образование или образование детей, имеют право вернуть себе часть потраченных средств, в расчете 13 процентов от стоимости всего обучения.

За вычетом за учебу необходимо обращаться в конце текущего, или же в начале следующего учебного года. Точно установленного срока возвращения средств не предусмотрено, поэтому все зависит от продвижения очереди из претендентов на вычет и порядка соблюдения сроков подачи документов. В среднем, инспекция налоговой службы начисляет все средства в течение трех-четырех месяцев после обращения заявителя.

Особенности получения вычета за обучение

Налоговым кодексом нашей страны обозначена возможность для каждого гражданина Российской Федерации вернуть часть расходов, которые были им совершены на получение образовательных услуг, из государственной казны. Искомый возврат производится путем выплаты лицу ранее им же внесенных в государственную казну средств, поступивших в качестве налога на доходы физического лица.

Вернуть деньги, потраченные на учебу, можно лишь частично, и при условии, что вы советуете условиям программы

Существует определенный перечень условий, лишь при учете которых можно осуществить интересующую нас процедуру. Так, речь идет о следующих нюансах.

Таблица 1. Нюансы получения возврата налога за обучение

| Нюанс | Описание |

|---|---|

| Кто может получить возврат | Получить возврат можно не только в качестве компенсации за лично использованные образовательные услуги, но также и при оплате учебы для: · детей; · сестер и братьев; · подопечных и т.д. |

| Аккредитация учебного заведения | Учебное заведение, которое предоставляет образовательные услуги, планируемые к компенсации, должно в обязательном порядке иметь соответствующую лицензию, выданную государственными структурами. |

| Наличие ограничений при получении вычета | Обучение, за которое возвращаются денежные средства, не ограничивается, при условии, что вы сами будете его проходить: · возрастом получаемого его лица; · формой преподавания. Единственным ограничением будут суммы расходов и максимально возможная к возврату величина вычета, равная 120 тысячам рублей. При оплате обучения для родственников все же имеются некоторые ограничения, а именно: · возраст обучающихся (до 24 лет); · форма прохождения обучения (очная); · предел годовых расходов (50 тысяч рублей). |

| Обязательное наличие платежных документов | Вычет может быть возвращен только по тем расходам, наличие которых вы можете доказать путем предоставления платежных документов. |

| Запрет возврата средств при оплате материнским капиталом | Если вы оплатили обучение ребенка средствами материнского капитала, вернуть деньги по закону не получится. |

| Возможность получения возврата только при наличии дохода и отчислении налога | Получить возврат части уплаченных средств возможно лишь в том случае, когда вы имели доход, который облагался НДФЛ, и с него уплачивали сумму данного налога в казну. Если за год вы внесли средств меньше, чем понесли расходов на обучение, вам будет возвращена только та сумма, которая была фактически уплачена. |

Вернуть можно только 13% от потраченной суммы, и только в пределах установленного на государственном уровне лимита

Кто и когда предоставляет вычет

Предоставление вычета осуществляется двумя следующими организациями:

- по месту вашей работы;

- Федеральной налоговой службой.

Если хотите получить всю возможную сумму сразу, выгоднее всего вам будет обратиться непосредственно в ФНС, однако, средства будут предоставлены вам только после окончания того годичного периода, в котором расходы на учебу имели место быть. То есть тогда, когда уже известен размер вашего годичного дохода, а также сумма налога, удержанного с него.

При обращении к работодателю вы сможете получать деньги сразу же, однако, загвоздка будет заключаться в том, что средства будут выдаваться вам постепенно, вместе с заработной платой, сумма которой теперь увеличится на ранее взымаемые в пользу государственной казны 13%.

Вычет предоставляется Федеральной налоговой службой, которая является как бы посредником между вами и государственной казной в течение всего процесса возврата средств

Чтобы получить средства, лицо обязано предоставить в налоговую службу так называемую декларацию, по форме 3-НДФЛ. Данный документ представляет собой бланк, внутри которого производится указание:

- сведений о доходах гражданина;

- информации об образовательной организации;

- данных о выплатах, за которые налогоплательщик хотел бы получить возврат.

Декларация подается на проверку вместе со справкой 2-НДФЛ, в налоговую инспекцию, к которой вы относитесь согласно месту своего проживания. Собственно, бланк 3-НДФЛ и является тем самым заявлением, о котором мы сегодня говорим. Давно уже практикуется его подача непосредственно через единый портал «Государственные услуги». Если вы осуществите отправку заявления через него, вам не придется даже самостоятельно посещать инспекцию на этапе предоставления нее сведений для возврата средств.

Компенсация вам части расходов будет проводиться Федеральной налоговой службой как минимум через четыре календарных месяца с того момента, как вы подадите декларацию на рассмотрение, так как:

- проверка сведений из заявления происходит в течение примерно 60 дней;

- процедура, необходимая для возвращения денег из государственного бюджета осуществляется примерно месяц с того момента, как будет принято решение о возврате.

Состав заявления

Заявление на вычет при оплате за учебу подается в налоговую инспекцию после заполнения всех листов, всего их три. На первую страницу вписываются данные заявителя и сведения по вычету. Второй лист предназначен для внесения банковских реквизитов, по которым произведут перечисление возвратных средств. Третий лист включает личную информацию претендента на выплату. Данные по паспорту + место регистрации.

Содержание первого листа:

- ИНН (КПН заполняют только предприятия).

- Порядковый номер обращения в формате «1», «2».Номер зависит от того какой раз вы обращаетесь, за один раз можно подать несколько заявлений. При необходимости получения вычета за несколько лет подается два бланка сразу, второй или третий номер может иметь место, если первые обращения были составлены не по правилам.

- Код налоговой инспекции.

- ФИО заявителя. Вносить нужно печатными буквами.

- Ссылка на статью НК, которая гарантирует вычет. Это ст. 78 НК.

- Код причины переплаты. Для вычета с оплаты по обучению указываем код «1».

- Код платежа тоже «1».

- Сумма возврата. Цифры выравниваются по правому краю строки.

- Налоговый период. Обозначается он двумя буквами, двумя цифрами и годом, за который предусмотрена компенсация. Для физлиц за 2018 год прописываем «ГД.00.2018», где «ГД» — показатель для граждан, 2018 – год обучения, а «00» — годовой период оплаты.

- ОКТМО. Он обозначает код региона проживания заявителя.

- КБК. В этой строке указывается код дохода. Посмотреть двадцатизначное число можно в налоговой квитанции. Если речь идут об уплаченном ранее подоходном налоге, то прописываем в строке «182 101 02010 01 1000 110».

- Количество страниц заявления. Пишем «01», «02» или «03в зависимости от количества документов, приложенных к заявлению.

В самом конце первого листа ставится код «02» или «03» зависит от того подаете вы обращение лично или через представителя. Если принесли сами, то ставим «03» и указываем свой номер телефона + дата + подпись. При делегировании полномочий третьему лицу указывается «02» + ФИО + данные по доверенности.

Содержание второго листа:

- ФИО заявителя;

- Данные по паспорту.

- Банковские реквизиты:

- наименование банковского учреждения;

- банковские реквизиты;

- код «1» + номер счета.

После ФИО нужно указать код документа, удостоверяющего личность:

- 21 – паспорт РФ;

- 07 – военный билет;

- 03 – свидетельство о рождении;

- 10 – паспорт иностранца.

Содержание третьего листа:

- ФИО.

- Паспортные данные + код документа.

- Адрес регистрации, должен соответствовать данным из паспорта.

Как заполнить заявление для ФНС, чтобы вернуть НДФЛ за обучение

19 августа 2017 Заявления

19 августа 2017 Заявления

Подоходный налог, уплачиваемый в течение года, можно вернуть в части, соответствующей 13-ти %-там от величины истраченных денег на оплату учебы своей или близких родственников. Чтобы воспользоваться льготой, следует заполнить заявление и подготовить ряд бумаг, требуемых ФНС для возврата НДФЛ по расходам на обучение.

Заявление имеет типовой формат, утвердил его сам налоговый орган в своем приказе. Причем новая редакция заявления пришлась на 2017 год, приказ, которым введена новая форма имеет номер ММВ-7-8/182, дата его ввода в действие — 14.02.2017.

Указанный бланк позволено заполнять во всех случаях, когда налогоплательщику потребовалось вернуть какую-либо излишне уплаченную сумму по сбору, налогу или взносу. Форма включает в себя три страницы, в случае использования заявления для возврата подоходного налога за обучение, заполнить нужно все листы без исключения. Причем информация должна быть достоверной и проверенной.

Не нужно заполнять заявление, если:

- в том году, за который вы хотите вернут НДФЛ, с ваших доходом не удерживался подоходный налог, или официальных доходов не было вовсе (чтобы что-то вернуть, нужно сначала это заплатить);

- вы не можете подтвердить, что учебное заведение, в котором проходит обучение, имеет статус государственно аккредитованного (только аккредитованный учебный учреждения способы на законных основаниях оказывать образовательные услуги);

- у вас нет подтверждения, что вы обучаетесь именно в указанном заведении, например, отсутствует договор об оказании услуг образовательного типа;

- у вас нет бумаг, способных подтвердить, что факт уплаты денег за обучение действительно был, например, утерян чек, ордер или иной платежный документ.

Если хотя бы один из четырех случаев зафиксирован, то заявление заполнять не нужно, так как налоговая все равно подоходный налог не вернет.

Прежде чем произвести возврат НДФЛ, ФНС тщательно проверяет полученные бумаги, сверяет налогооблагаемые доходы, указанные в 3-НДФЛ (которую также придется заполнить), с налоговыми поступлениями от данного физического лица в указанном году.

Только после тщательной проверки, которая может занять до трех месяцев, возможен возврат НДФЛ в связи с расходами на обучение и получением социального вычета, право на которое есть у физлиц согласно ст.78 НК РФ.

Если вам нужно вернуть налог за лечение (свое или родственника), то скачайте заполненный образец заявления, при возврате НДФЛ при покупке квартиры заявление выглядит так.

Пошаговое заполнение заявление с целью возврата НДФЛ за обучение в 2017 году

Рассмотрен процесс заполнения именно в 2017 году, так как в последующих годах возможны изменения в бланке заявления.

Текущая редакция заявления о возврате заполняется следующим образом:

Шаг 1 — Вносится на первой страницы бланка данные о физическом лице, которое желает вернуть часть потраченных средств на обучение (свое, брата или сестры, ребенка до 24 лет в случае очности образовательного процесса) — ИНН, ФИО полностью.

Шаг 2 — Заполняется информация о сумме, подлежащей возврату, и ее назначении. Чтобы вернуть НДФЛ в связи с расходами на обучение нужно указать следующие значения:

Шаг 4 — вносятся данные на вторую страницу заявления. Здесь следует подробно указать данные о банке, где открыт счет, куда должны поступить возвращаемые средства подоходного налога, а также внести реквизиты получателя — ФИО и паспортные данные. Заполнение данной страницы заявления приведено на фото ниже:

Шаг 5 Заполняется последний третий лист бланка заявления.

Сюда вносятся реквизиты физического лица, которое возвращает свой НДФЛ, уплаченный ранее, соответствующий тринадцати процентам от суммы расходов на обучение (обратите внимание, если в отчетном году уплачено меньше подоходного налога, чем нужно вернуть, то возврат возможен только фактически уплаченного НДФЛ, остаток перенесется на следующий год, когда снова придется собрать бумаги, заполнить заявление и подать их в ФНС для возврата остатка НДФЛ за обучение). Заполненный образец третей страницы заявления выглядит следующим образом:

Важно: величина социального вычета, которым может воспользоваться налогоплательщик физлицо ограничена: 50000 руб

при возврате подоходного налога за обучение родственника, 120000 руб. при возврате НДФЛ за свое обучение

Важно: величина социального вычета, которым может воспользоваться налогоплательщик физлицо ограничена: 50000 руб. при возврате подоходного налога за обучение родственника, 120000 руб

при возврате НДФЛ за свое обучение.

Сумма возврата НДФЛ за обучение

Сумма возвращаемых денег ограничена законодательно. Вернуть разрешается не больше объема подоходного налога, выплаченного за предыдущий по обращению год.

Таблица 1. Величина налогового вычета.

| Категория налогоплательщика | Сумма | Размер вычета |

|---|---|---|

| Граждане, оплачивающие собственное образование | Уплаченная в налоговом периоде за обучение по очной форме | В величине действительных расходов, но не больше 120 000 рублей в год (кроме трат на образование детей и платное лечение) |

| Лица, несущие расходы на образование собственных детей и опекаемых граждан (опекуны, братья или сестры) | Внесенная за обучение ребенка, за образование подопечного или бывшего подопечным, брата или сестры (до 24 лет) | В сумме оплат, но не выше 50 000 рублей на каждого из детей (общая сумма на обоих родителей или опекунов) |

Особенности заявления вычета

- Предельный размер вычета за свое обучение и обучение братьев и сестер – 120 000 руб. Вернуть можно до 13% от понесенных расходов, но не более 15 600 рублей (без учёта суммы вычета за обучение детей);.

- Сумма в 120 000 руб. является общей для всех соцвычетов (кроме дорогостоящего лечения и обучения детей). Какие именно расходы включить в налоговый вычет – решает сам налогоплательщик;

- Размер вычета за обучение детей, составляет 50 000 руб. за человека. Максимальная сумма к возврату на руки будет равна 6 500 руб. (50 000 х 13%). Таким образом, за 2-х детей, можно получить вычет в размере 13 000 руб., за 3-х – 19 500 руб. и т.д.

Ограничения для расходов на собственное обучение (120 000 руб.) и для расходов на обучение детей не влияют друг на друга и рассчитываются отдельно. Т.е. можно вернуть до 15 600 руб. за собственное обучение по 6 500 руб. за обучение каждого их своих детей.

Примечание: сумма в 50 000 руб. на вычет за детей, является общей для обоих родителей. То есть вернуть истраченные на обучение своих детей средства может только один из родителей.

Социальный налоговый вычет по расходам на обучение предоставляется только при условии, что образовательное учреждение имеет лицензию, или любой другой документ, подтверждающий его статус как учебного заведения.

Примечание: если обучение проводилось у ИП, самостоятельно его проводившего и не имеющего наемных педагогических работников, наличие лицензии необязательно.

- Вычет можно получить не только по расходам на обучение в государственных ВУЗах, но и в коммерческих учебных заведениях (при наличии у них лицензии):

- детских садах и школах;

- центрах дополнительного образования взрослых (автошколы, курсы иностранных языков и т.д.);

- центрах дополнительного образования детей (музыкальные школы, спортивные секции и т.д.).

- Налоговый вычет можно получить по расходам на обучение как в российских ВУЗах, так и зарубежных. Необходимо отметить, что возврату в данном случае будут подлежать только расходы, связанные непосредственно с процессом обучения. Затраты на проезд к месту учебы, проживание и питание включению в состав вычета не подлежат;

Вычет можно получить только в том случае, если в году, в котором было оплачено обучение, имелись доходы, облагаемые НДФЛ по ставке 13% (кроме дивидендов, облагаемых по той же ставке);

Примечание: необходимо отметить, что четких указаний на запрет получения вычета, в случае, если на момент оплаты обучения доходы отсутствовали, нет. Более того, Письмом ФНС РФ от 18 марта 2010 г. N 03-04-05/7-110 финансовое ведомство указало на возможность получения вычета, в случае если доход имеется на момент заявления льготы. Однако, на практике, налоговики, как правило, отказывают в предоставлении вычета, если на момент оплаты обучения у заявителя не было налогооблагаемых доходов.

- Ключевое значение для заявления вычета имеет дата оплаты обучения, а не его продолжительность. То есть, если в одном году происходит оплата учебы за несколько лет, то возместить расходы можно только за тот год, в котором произведены расходы, а не за весь период обучения;

- Остаток налогового вычета не переносится на последующие периоды. То есть, если в одном году получить весь вычет не получилось, перенести его на следующий год не получиться;

- Вычет за обучение – многоразовый. Заявлять его можно каждый год в пределах установленного лимита;

- Вычет за обучение имеет срок давности – не более трех лет с даты оплаты учебы. Таким образом, в 2018 году можно вернуть затраты по обучению, оплаченному в 2017, 2016, 2015 годах;

- Договор и платежные документы должны быть оформлены по заявителя вычета;

- Налоговый вычет не предоставляется, в случае, если обучение было полностью оплачено с использованием материнского капитала

Особенности заполнение декларации

Заполнение бланка формы 3-НДФЛ декларации при возврате НДФЛ выполняется по тем же правилам, что и обычно:

- Заглавными печатными буквами, вписываемыми в клеточки вручную или на компьютере.

- Заполнение листов одностороннее, ошибки и помарки не допускаются.

- Величина дохода указывается в рублях.

- Незаполненные страницы не подаются.

При налоговом вычете обязательно заполняются страницы:

- Титульный лист документа.

- Раздел 1 (суммы подлежащие уплате или возврату).

- Раздел 2 (расчет налога).

- Последующие листы (лист А и далее) заполняются по необходимости.

Особенности заполнения в случае возврата:

- В разделе 1 обозначить сумму, обязательную к возврату (нижняя строка).

- В разделе 2 учесть возврат налога при расчете базы налогообложения и суммы налога.

Образец заполнения 3-НДФЛ на возврат за обучение вы найдете ниже, бланк можете скачать здесь.

Образец заполнения 3-НДФЛ на возврат за обучение

О том, как происходит сбор документов на на возврат денег за обучение по 3 НДФЛ, читайте ниже.

Как заполнить 3 НДФЛ при возврате налога за обучение, смотрите ниже в специальном видео: