Нюансы расчёта

Кредитная организация, извещающая об исполнении операции, не имеет возможности подтвердить расчётную форму одного из участников соглашения. Если подтверждение отсутствует изначально в содержании сделки, его можно внести – как и остальные аккредитивные дополнения.

Лучшее решение при таких обстоятельствах – реализующая сторона должна удостовериться в подтверждении. Предположим, необходим документ, в котором со стороны кредитного учреждения есть объявление о добавлении подтверждения к соглашению и о том, что эта организация берёт на себя расходы по оплате, которая утверждена в договоре.

Однако решение принять аккредитив в такой ситуации со стороны продавца – риск. И это требует наличия дополнительной документации:

- сертификат осмотра;

- свидетельство о получении товара, подписанное представителем покупающей стороны;

- экспедиторский сертификат, подтверждающий тот факт, что товар получен.

Важно! Практика подсказывает, что каждый продавец какого-либо товара должен быстро провести проверку на предмет того, нет ли предусмотренных расчётной формой других документов, кроме тех, которые продавец контролирует

Что такое аккредитив при сделке с недвижимостью

С момента подписания купчей на недвижимость и до полного перехода прав новому собственнику проходит некоторое время, в течение которого могут произойти непредвиденные сложности. Аккредитив в банке работает как альтернатива банковской ячейки, с той разницей, что ячейка сохраняет наличные, переданные от покупателя к продавцу, а аккредитив физического лица – безналичное перечисление.

С момента подписания купчей на недвижимость и до полного перехода прав новому собственнику проходит некоторое время, в течение которого могут произойти непредвиденные сложности. Аккредитив в банке работает как альтернатива банковской ячейки, с той разницей, что ячейка сохраняет наличные, переданные от покупателя к продавцу, а аккредитив физического лица – безналичное перечисление.

Когда нет возможности осуществлять расчеты наличными, либо стороны настаивают на передаче купюр, банковский аккредитив сохраняет средства покупателя вне доступа продавца до тех пор, пока сделка полностью не завершится.

В процессе использования услуги открывается особый аккредитивный счет (инициатива исходит от покупателя). По предоставленным реквизитам будущий собственник зачисляет средства в размере стоимости квартиры за вычетом выплаченного ранее аванса или задатка. По истечении времени деньги поступают насчет прежнего собственника. Основанием для передачи суммы является документ, подтверждающий окончание сделки.

Использование аккредитива возможно только по взаимной договоренности, достигнутой между сторонами. В дальнейшем, указание на то, что сделка обеспечена аккредитивом, упоминается в договоре (в самом названии документа).

В силу активного замещения наличных расчетов оплатой через безнал, аккредитив имеет хорошие перспективы и востребован на рынке недвижимости. Фактически, схема работы предполагает применение виртуальной банковской ячейки и доступ к депозитарию.

Средства замораживаются на аккредитивном счету в течение всего периода проведения сделки и перерегистрации недвижимого имущества. Обмануть банк, предоставивший услуги по аккредитиву, практически невозможно, а бывший собственник гарантированно получает всю сумму, указанную в договоре, при условии надлежащего исполнения своих обязанностей. Причиной срыва не всегда является намеренный обман, более часто проблемы возникают из-за:

- неполного перечня бумаг;

- их ненадлежащего оформления;

- установление юридических препятствий отчуждения собственности (если жилье было приобретено в ипотеку и имеются непогашенные обязательства).

Аккредитив в банке ВТБ

Для осуществления открытия аккредитива в банке ВТБ необходимо также выбрать ближайшее к вам отделение из списка , предварительно согласовав условия расчетов с продавцом.

Далее нужно будет открыть специальный расчетный счет для проведения взаиморасчетов и положить полную сумму договора и выбрать способ оплаты услуг банка (за аккредитив). Теперь осталось оформить заявление на открытие аккредитива и дождаться выполнения условий сделки продавцом. После предоставления подтверждающих документов сделка будет успешно завершена и продавец получит свои деньги.

Тариф

- Открытие ипотечного аккредитива в Москве или Санкт-Петербурге — 2000 рублей

- Открытие ипотечного аккредитива в других регионах — 1000 рублей

- При других типах сделок открытие аккредитива — 9000 рублей

Документы

Для предоставления услуги потребуются следующие документы:

- паспорта каждой из сторон договора

- договор-основание для аккредитива

- заполненное заявление на аккредитив по форме банка

В чем смысл использования аккредитива

Аккредитив предполагает безналичный расчет, то есть получить деньги кэшем продавец недвижимости не может. Аккредитив используется, как правило, в тех ситуациях, когда между покупателем и продавцом нет достаточного доверия, когда они контактируют впервые.

Сделка через аккредитив позволяет обойтись без аванса, залога и предоплаты наличными. И обе стороны здесь фактически застрахованы от мошенничества и обмана. Покупатель может не волноваться насчет того, что продавец, получив деньги, передумает отчуждать квартиру, откажется съезжать из жилья или не пожелает заниматься его перерегистрацией. Продавец же может быть уверенным в том, что деньги за объект поступят в полном объеме и в срок.

Банк как гарант тоже несет ответственность по нормам существующего законодательства. В данной ситуации фактически гарантируется, что банк для оплаты не примет оформленные не по правилам либо поддельные документы по сделке

Разумеется, при этом важно выбрать надежный, заслуживающий доверия банк, которому не грозит отзыв лицензии

Договор аккредитива

Стороны вправе сами определить в условиях договора аккредитива, какие документы будет рассматривать банк в дальнейшем, когда потребуется одобрить перевод денежных средств. Однако в этом договоре обязательно должны присутствовать:

- Дата и номер.

- Сведения об объекте недвижимости, который становится предметом сделки – адрес, параметры и характеристики помещения и прочая информация.

- Паспортные и контактные данные продавца и покупателя (либо уставная документация, если в договоре задействованы юридические лица).

- Точная сумма, которая будет списана за покупку квартиры (прописью и цифрами).

- Вид аккредитива и назначение платежа.

- Необходимость в подтверждении перевода.

- Точный список документов, которые должен будет рассматривать банк, а также требования, предъявляемые к ним.

- Данные получателя – реквизиты его счета, куда будут переведены средства.

- Порядок исполнения договора и срок его действия.

- Дату, когда в банк должна быть подана правоустанавливающая документация.

- Сумма оплаты за услуги банка (включая порядок расчетов между организацией и клиентом). Указывается и лицо, которое оплачивает открытие и закрытие счета аккредитования.

В дальнейшем банку обязательно понадобится получить соответствующие свидетельства:

- Выписку из ЕГРН о том, что продавец передал квартиру, и покупатель теперь действительно является полноправным собственником недвижимости.

- Справка из гос органов, подтверждающая, что покупатель действительно запросил процедуру регистрации своих прав на объект.

В случае необходимости продление срока аккредитива, отказ или внесение изменений в условия соглашения возможно только при наличии обоюдного согласия сторон. За продление договора чаще всего взимается дополнительная плата.

Какие бывают виды аккредитивов и какие у них особенности?

Существует несколько видов аккредитивов; разница между ними выражается, как правило, в процедуре проведения сделки. Некоторые из видов ориентированы на обеспечение максимальной защищенности обоим участникам сделки, другие направлены на безопасность какой-либо определенной стороны — покупателя или продавца. Поэтому еще до открытия аккредитива при покупке квартиры следует внимательно разобраться, какое предложение подойдет вам больше всего.

- Отзывной аккредитив. Ориентирование на покупателя: он может в любой момент в течение сделки отозвать денежные средства, тем самым аннулировав сделку. Продавец не окажется обманутым, т.к. права на недвижимость, согласно порядку расчета, передаются только после оплаты. Но потерять время продавец точно может, поэтому на такой тип аккредитива крайне редко соглашается контрагент;

- Безотзывный счет. Наиболее популярное решение: покупатель не имеет права забрать деньги раньше срока, по крайней мере без письменного разрешения продавца. Чаще всего продавец и менеджер банка предлагают оформлять именно этот тип аккредитива;

- Безакцептный аккредитив. Не требует присутствия покупателя при получении денег. Продавцу достаточно предъявить сотрудникам банка документы, подтверждающие передачу прав на недвижимость;

- Покрытый счет. Подразумевается, что банк, в котором открыт аккредитивный счет, переводит деньги покупателя банку получателя. Далее эти деньги содержатся в банке-исполнителе до момента завершения сделки. Как правило, используется в сделках между юридическими лицами;

- Непокрытый счет. В данном случае никаких перечислений не происходит, деньги хранятся на корреспондентском счете банка-отправителя. Вместо этого организация, принимающая платеж за недвижимость, получает право самостоятельно снять наличные после предоставления документальных доказательств завершения сделки. Похоже на безакцептный счет, но отличается тем, что вопрос решается между юридическими, а не физическими лицами.

Чаще всего при сделках с недвижимостью стороны соглашаются исключительно на безотзывный счет. В таком случае покупатель не сможет забрать денежные средства раньше определенного срока. Это заставляет покупателя подходить к сделке ответственнее. Выгодно это, в первую очередь, продавцу, ведь сорванные сделки существенно уменьшают выгоду от продажи недвижимого имущества.

Открытие аккредитива

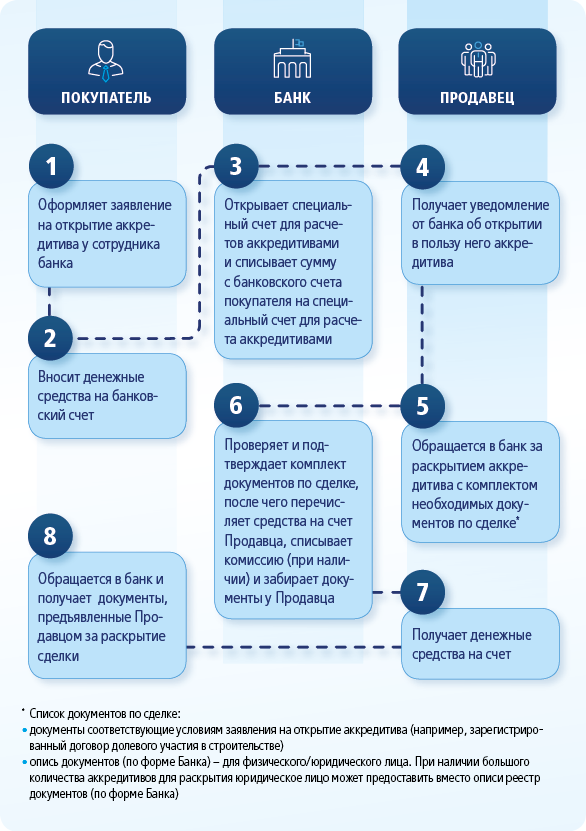

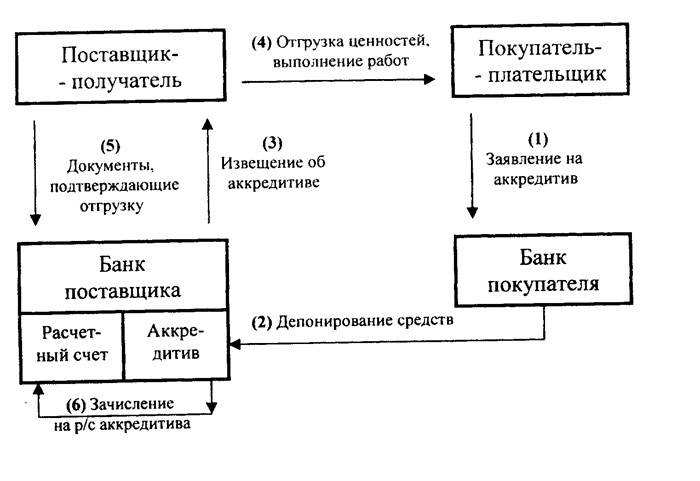

Расчеты по аккредитиву между сторонами сделки – плательщиком и получателем средств (бенефициаром) – можно представить в виде следующей последовательности действий.

Во-первых, после согласования условий сделки плательщик обращается в свой банк (банк-эмитент) для открытия аккредитива в пользу получателя средств (бенефициара).

Для этого организация представляет два экземпляра заявления на открытие аккредитива. Банк-эмитент осуществляет подготовку к выдаче аккредитива, после чего высылает аккредитив в исполняющий банк (банк, в котором открыт счет бенефициара).

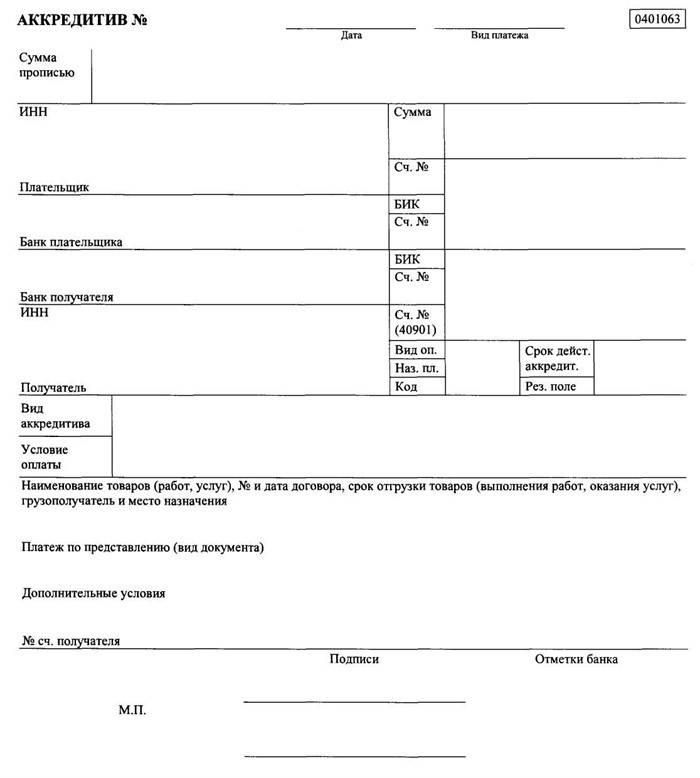

Если аккредитив составляется в виде документа на бумажном носителе, используется форма, установленная банком (п. 6.7 Положения, утвержденного Банком России 19 июня 2012 г. № 383-П). По соглашению между банком-эмитентом и исполняющим банком аккредитив может быть оформлен в электронном виде (п. 6.4 Положения, утвержденного Банком России 19 июня 2012 г. № 383-П).

Унифицированной формы такого заявления нет. Каждый банк-эмитент разрабатывает ее самостоятельно. Несмотря на это, законодательство предъявляет определенные требования к данному документу.

Во-первых, в заявлении необходимо указать все обязательные для любых расчетных документов реквизиты (например, вид платежа, сумму и т. д.).

Во-вторых, нужно прописать дополнительные реквизиты, характерные только для данной формы: расчетов:

номер и дата аккредитива;

реквизиты банка-эмитента;

реквизиты получателя средств;

реквизиты исполняющего банка;

срок действия аккредитива;

способ исполнения аккредитива;

перечень документов, представляемых получателем средств, и требования к представляемым документам;

срок представления документов;

необходимость подтверждения (при наличии);

порядок оплаты комиссионного вознаграждения банков.

Такой порядок следует из пункта 6.7 Положения, утвержденного Банком России 19 июня 2012 г. № 383-П.

Во-вторых, исполняющий банк получает аккредитив.

Если открыт покрытый аккредитив, то банк-эмитент перечисляет сумму аккредитива в исполняющий банк (на счет, открытый исполняющим банком по запросу банка-эмитента для осуществления расчетов по аккредитиву).

Если открыт непокрытый аккредитив, то исполняющий банк списывает средства с корреспондентского счета банка-эмитента в пределах суммы аккредитива (либо возмещает суммы для расчетов по аккредитиву за счет иных источников, предусмотренных его условиями и договором между банками). То есть средства плательщика с его счета не списываются и остаются в обороте до момента, определенного договором. И только потом банк-эмитент списывает сумму возмещения.

В-четвертых, получатель средств (бенефициар) исполняет свои обязательства по договору, а плательщик принимает их.

В-пятых, получатель средств (бенефициар) заявляет об исполнении аккредитива.

Для этого в исполняющий банк необходимо представить документы, подтверждающие факт исполнения договора (например, накладную, акт приема-передачи выполненных работ и т. д.). Полный перечень таких документов предусмотрен условиями аккредитива и изложен в договоре между сторонами сделки. Подтверждающие документы должны быть представлены в указанный в аккредитиве период, но в пределах срока его действия.

В-шестых, исполняющий банк перечисляет сумму аккредитива на счет получателя средств (бенефициара). Данная операция проводится только после проверки представленных получателем средств (бенефициаром) подтверждающих документов условиям выдачи аккредитива.

Такой порядок предусмотрен пунктами 6.15–6.30 Положения, утвержденного Банком России 19 июня 2012 г. № 383-П.

Особенности оформления аккредитива от Сбербанка

Для того чтобы оформить аккредитив, вам необходимо посетить филиал кредитной организации и заполнить особую форму. Стандартная заявка на оформление аккредитива включает в себя следующую информацию:

- Личные данные участника сделки, выполняющего роль покупателя.

- Сумма денежных средств, которая будет использоваться для заключения сделки, а также номер счета, на котором они хранятся.

- Номер счета продавца, на который будут перечислены денежные средства покупателя после соблюдения всех условий сделки.

- Разновидность аккредитива, который вы планируете использовать.

- Назначение аккредитива. В этом поле необходимо указать номер договора о покупке недвижимости, а также ее точный адрес.

- Документы, на основании которых денежные средства могут быть перечислены продавцу.

- Номер счета, с которого будет сниматься оплата за обслуживание аккредитива.

При использовании аккредитива для заключения сделок с недвижимым имуществом продавец может получить причитающиеся ему средства лишь после предоставления документов, которые будут выступать в роли подтверждения исполнения взятых на себя обязательств.

При использовании аккредитива для заключения сделок с недвижимым имуществом продавец может получить причитающиеся ему средства лишь после предоставления документов, которые будут выступать в роли подтверждения исполнения взятых на себя обязательств.

При оформлении сделок с недвижимым имуществом в качестве подтверждения исполнения обязательств выступают следующие документы:

- Договор о продажи недвижимого имущества.

- Свидетельство о регистрации жилой недвижимости на имя покупателя.

- Выписка из реестра, которая должна содержать информацию об операциях, совершенных ранее с конкретным объектом недвижимости.

Лишь предоставив описываемые документы сотрудникам кредитной организации, продавец сможет забрать оговоренные договором деньги. При отсутствии документов, подтверждающих соблюдение условий сделки, деньги останутся на специальном счете и могут быть возвращены покупателю.

Преимущества и недостатки

К преимуществам аккредитивной формы передачи денег относятся:

- Безопасность для покупателя. Продавец получает деньги только после предъявления правильно оформленных документов, указанных в договоре. Если этого не произошло, денежные средства автоматически возвращаются покупателю.

- И для продавца. На указанное время покупатель не имеет доступа к деньгам.

- Можно изменить условия или срок сделки, но только при согласии обеих сторон.

- Отсутствует необходимость иметь большую сумму наличных на руках, перевозить её.

Но имеются и недостатки:

- Дополнительные денежные расходы.

- Необходимость оформления ещё одного документа.

- Время, которое тратится на процедуры оформления и получения средств.

- В нём указывается действительная цена квартиры. А если недвижимость в собственности менее трёх лет, то с её стоимости, превышающей миллион рублей, платится НДФЛ. То есть занизить цену, чтобы не платить налоги, не получится.

- Не все банки предоставляют такую услугу, поэтому подходящий придётся поискать.

- Определённые риски, связанные с особенностями банковской системы.

То есть этот метод расчёта подходит, если стороны не знают друг друга, но сама сделка проходит без занижения суммы оплаты.

Преимущества аккредитива

Гарантия: если граждане рассчитываются наличными и при этом кто-то из лиц откажется выполнять свои обязанности, но деньги за покупку, к примеру, уже оплачены. Если покупатель передумает, а продавец откажется возвращать оплаченную сумму или вернет неполную, а часть, то придется обращаться в судебную организацию для разрешения спора. При аккредитиве такая ситуация исключена. Если процесс заключения сделки прервется по инициативе одной из сторон, тогда банк перечислит средства плательщику. Стороны ограждены от обмана или же мошенничества.

Безопасность: ни одному из участников не приходится иметь дело непосредственно со значительной суммой денег в наличной форме. Нет нужды волноваться за целостность денег в общественных местах и на улице, переносить в сумке, проходить проверку на подлинность банкнот и т.д. Так как финансовое учреждение заинтересовано в правильности исполнения договора, он полностью ведет строгий контроль над процедурой проведения операции.

Авансовый платеж либо задаток не требуется: покупатель вносит всю стоимость покупки на аккредитив, что значительно упрощает процесс приобретения.

Нет необходимости выплачивать стоимость недвижимости частично и составлять расписки о получении денежных средств: иногда физические лица договариваются о частичном взносе денег, т.к. есть риск, что продавец может исчезнуть, получив за объект единовременную оплату. Составляются детальные расписки с указанием даты и времени и других подробных нюансов о получении денег

При аккредитивном расчете эти действия не требуются, что опять-таки существенно облегчает процесс купли-продажи.

Дополнительное содействие и поддержка банка в юридических вопросах: при возникновении любых нюансов представитель банка обратит на них внимание.

Как открыть аккредитив

Чтобы стать обладателем аккредитивного счета, клиент (покупатель недвижимости) должен написать соответствующее заявление. В нем обычно требуется указывать следующие сведения:

- наименование банка;

- сведения о сторонах (для физлиц — это фамилия, имя, отчество и некоторые другие паспортные данные);

- тип аккредитива;

- срок действия;

- информация об объекте недвижимости (адрес);

- номер договора купли-продажи и дата его заключения;

- полная стоимость недвижимости;

- сумма по сделке через аккредитив;

- сведения о том, кто понесет расходы за услуги аккредитива;

- документы, нужные для перевода средств и т. д.

Схема аккредитива

Схема аккредитива

Также клиенту придется подписать договор с банком. В этом договоре должен быть указан перечень документации, необходимой для совершения платежа, тарифы за обслуживание аккредитива, обязанности сторон, их ответственность, а также условия прекращения взаимоотношений. Клиент вправе самостоятельно определить срок, на который открывается банковский аккредитив. Он может быть любым в рамках разумного. Если же срок истечет, а сделка по продаже недвижимости так и не завершилась, то сотрудничество с банком можно продлить. Но надо понимать, что продление срока (а также внесение изменений в договор) может состояться лишь тогда, когда стороны выразят свое согласие на это. Кроме того, за продление договора зачастую банком взимаются дополнительные деньги.

Что касается конкретно продавца недвижимости, то он, чтобы получить денежные средства, должен предоставить в банк определенный набор документов с требованием выдачи суммы, прописанной в договоре.

Отметим, что аккредитивная схема возможна и в той ситуации, если у продавца и покупателя счета открыты в различных банках. Но, конечно, гораздо удобней, если счета будут в одном банке. Тогда денежный перевод будет осуществлен быстрее, а контроль сделки станет проще.

Важные особенности аккредитива:

- Расчеты через аккредитив подходят не только для приобретения недвижимости. В принципе пользоваться аккредитивом актуально в случаях, когда покупатель и продавец незнакомы, а куплю-продажу при этом все равно хочется провести без форс-мажоров и неприятностей (например, аккредитив исключает отказ одной из сторон от взятых ранее обязательств).

- Аккредитивная форма расчетов доступна, в соответствии с законодательством, лишь для граждан РФ или юридических лиц, которые зарегистрированы на ее территории.

- Допускается, чтобы передаваемая сумма не соответствовала 100% стоимости квартиры (была меньше). То есть этот способ расчетов реально использовать при приобретении недвижимости в рассрочку.

- В договоре купли-продажи должно быть в обязательном порядке прописано, что расчет будет проведен с применением аккредитива. Также необходимо пометить, что у нынешнего владельца не возникнет права залога за продаваемую квартиру (это допускается Гражданским Кодексом) на период до получения платежа.

Платеж аккредитива

Платеж аккредитива

Отличия аккредитива от банковской ячейки

Аккредитив как вариант обеспечения безопасности сделки похож на использование банковской ячейки. Конечно, банковскими ячейками для осуществления подобных операций пользовались задолго до появления аккредитивов, да и сегодня этот способ остается распространенным. При открытии ячейки заключается договор между двумя сторонами сделками и выбранным банком. В течение срока, указанного в этом договоре, открыть ячейку по документу может лишь плательщик, а после — получатель.

Несколько слов стоит сказать и о недостатках ячеек. Банк, сдавая в аренду ячейку, не проверяет подлинность документов и то, насколько грамотно оформлена сделка купли-продажи. К тому же возникает проблема транспортировки крупных сумм наличности — в этом есть определенный риск.

При открытии аккредитивного счета этот риск отсутствует — сторонам не придется проверять денежные пачки, пересчитывать их, вся сумма аккумулируется в безналичном формате.

Определение понятия

Для сторон, совершающих сделку с недвижимостью, важно быть уверенными, что условия контракта соблюдаются и денежные средства поступят в срок. Безопасность сделки гарантирует заключенный между сторонами аккредитив

Что такое аккредитив при покупке недвижимости? Это специальный счет, открытый в банке при проведении сделки. Имеет форму банковской операции, в которой банки выступают посредниками при переводе и приеме средств. Оплата проходит по безналичному расчету.

Банк покупателя/плательщика (эмитент), действует по поручению, обязуясь своевременно и в полном размере оплатить покупку. В то же время эмитент вправе передать обязанности другому банку (исполняющему).

Существуют определенные требования к оформлению. Так, аккредитив содержит следующие реквизиты:

- номер и дата;

- вид платежа;

- сумма прописью;

- данные плательщика;

- информация об эмитенте;

- информация об исполняющем банке;

- данные получателя;

- вид;

- условия оплаты;

- наименование предмета сделки;

- дополнительные условия (при наличии);

- номер счета получателя;

- подпись уполномоченного банковского служащего;

- отметки банка-эмитента;

- печать.

Виды аккредитива

Сторонам важно выбрать вид аккредитивного счета при покупке-продаже квартиры. Аккредитив бывает:

- депонированный (покрытый) — эмитент переводит сумму аккредитива в пользование исполняющему банку за счет плательщика;

- гарантированный (непокрытый) — эмитент разрешает исполняющему банку списывать денежные средства со счета, но в пределах суммы аккредитива;

- отзывный — изменяется или отменяется эмитентом без согласования с получателем выплаты;

- безотзывный — отменяется только в случае согласия получателя, однако любые изменения запрещены;

- подтвержденный — исполняющий банк обязуется провести перевод оплаты даже при отсутствии поступления средств;

- неподтвержденный — используется при сделках с партнерами из экономически нестабильных государств;

- срочный (акцептованный) — имеет условие, что оплата производится в определенное время;

- back-to-back — оформляется, если в сделке участвуют не только продавец и покупатель, но и посредник (третье лицо). Предполагает создание двух аккредитивов в разных банках;

- встречный — создается при тех же обстоятельствах, что и back-to-back, однако оба аккредитива оформляются в одном банке;

- с отсроченной оплатой — позволяет перенести оплату;

- свободнообращающийся — требует перевода средств сразу при получении документов.

Нормативная база

Основанием для реализации безналичных расчетов через оформление такой банковской услуги выступают:

- Ст. — Гражданского кодекса РФ.

- Положение о правилах осуществления перевода денежных средств, утвержденное Банком России 19.06.2012 № 383-П.

- Приказ Министерства финансов РФ от 31.10.2000 № 94н «Об утверждении Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкции по его применению».